1. Przegląd dywergencji RSI

Połączenia Relative Strength Index (RSI) Rozbieżność to pojęcie używane przez traders i inwestorom w celu zidentyfikowania potencjalnego odwrócenia trendów rynkowych. Łączy w sobie koncepcje RSI, a pęd oscylator mierzący prędkość i zmianę ruchów cen, z zasadą dywergencji, czyli sytuacją, w której cena aktywa porusza się w kierunku przeciwnym do wskaźnika technicznego. Ta sekcja ma na celu wprowadzenie początkujących w RSI Divergence, wyjaśnienie jej podstaw, sposobu działania i znaczenia w handlu.

1.1 Co to jest RSI?

Zanim zagłębimy się w dywergencję RSI, istotne jest zrozumienie samego wskaźnika siły względnej (RSI). Opracowany przez J. Wellesa Wildera Jr. w 1978 r. wskaźnik RSI jest oscylatorem pędu o wartościach od 0 do 100 i służy do pomiaru warunków wykupienia lub wyprzedania aktywów. Powszechną interpretacją jest to, że aktywa uważa się za wykupione, gdy RSI przekracza 70, i wyprzedane, gdy jest poniżej 30.

1.2 Zrozumienie rozbieżności

Dywergencja ma miejsce, gdy cena składnika aktywów porusza się w kierunku przeciwnym do wskaźnika technicznego lub innego punktu danych. W kontekście RSI rozbieżność może być silnym sygnałem wskazującym, że obecny trend cenowy może słabnąć, a na horyzoncie może pojawić się potencjalne odwrócenie.

- Bycza dywergencja: Dzieje się tak, gdy cena tworzy niższe minimum, ale RSI tworzy wyższe minimum. Sugeruje to, że podczas gdy cena spada, dynamika spadkowa maleje, co wskazuje na potencjalne odwrócenie w górę.

- Niedźwiedzia rozbieżność: I odwrotnie, niedźwiedzia dywergencja ma miejsce, gdy cena osiąga wyższy szczyt, ale RSI osiąga niższy szczyt. Sygnalizuje to, że pomimo rosnącej ceny dynamika wzrostowa słabnie, co może prowadzić do odwrócenia tendencji spadkowej.

1.3 Znaczenie rozbieżności RSI w handlu

Dywergencja RSI jest wyceniana przez traders z kilku powodów:

- Wartość przewidywana: Może zapewnić wczesne sygnały ostrzegawcze potencjalnego odwrócenia trendu, umożliwiając traders, aby odpowiednio dostosować swoje pozycje.

- Ryzyko Zarządzanie: Dzięki wczesnej identyfikacji potencjalnych odwróceń, traders mogą ustawić bardziej rygorystyczne stop-loss i skuteczniej zarządzać swoim ryzykiem.

- Wszechstronność: RSI Divergence można stosować w różnych warunkach rynkowych i dotyczy szerokiej gamy instrumentów finansowych, w tym Zapasy, forex, towary i kryptowaluty.

| Cecha | Opis |

| Typ wskaźnika | Oscylator pędu |

| Główny cel | Zidentyfikuj potencjalne odwrócenie trendu, wykrywając rozbieżności między ruchem cen a odczytami RSI. |

| Wspólne progi | Wykupiony (>70), Wyprzedany (<30) |

| Typ rozbieżności | Byczy (cena ↓, RSI ↑), niedźwiedzi (cena ↑, RSI ↓) |

| Możliwość zastosowania | Dyby, Forex, Towary, Kryptowaluty |

| Znaczenie | Wartość przewidywana dla odwrócenia, zarządzanie ryzykiem, wszechstronność |

2. Proces obliczania RSI

Zrozumienie obliczeń wskaźnika względnej siły (RSI) i identyfikacja rozbieżności wymaga podejścia krok po kroku. W tej sekcji proces podzielono na łatwe do opanowania części, dzięki czemu początkujący będą mogli zrozumieć, jak obliczyć RSI, a następnie rozpoznać sygnały rozbieżności. Sam RSI jest oscylatorem pędu, mierzącym prędkość i zmianę ruchów cen w określonym okresie, zwykle 14 dni.

2.1 Obliczanie RSI

Obliczanie RSI składa się z kilku etapów, skupiających się na średnich zyskach i stratach w określonym okresie, tradycyjnie ustalanym na 14 okresów. Oto uproszczony podział:

- Wybierz okres: Standardowy okres do obliczenia RSI wynosi 14 i może to być dzień, tydzień lub dowolny przedział czasowy trader wybiera.

- Oblicz średnie zyski i straty: Dla wybranego okresu oblicz średnią wszystkich zysków i strat. Przy pierwszym obliczeniu wystarczy zsumować wszystkie zyski i straty, a następnie podzielić przez okres (14).

- Wygładź obliczenia: Po obliczeniu początkowego średniego zysku i straty, kolejne obliczenia są wygładzane poprzez wzięcie poprzedniej średniej, pomnożenie jej przez 13, dodanie bieżącego zysku lub straty, a następnie podzielenie sumy przez 14.

- Oblicz siłę względną (RS): Jest to stosunek średniego zysku do średniej straty.

- Oblicz RSI: Skorzystaj ze wzoru (RSI = 100 – \frac{100}{1 + RS}), gdzie RS to siła względna.

| Ewolucja krok po kroku | Opis |

| 1. Wybierz Okres | Zwykle 14 okresów; określić ramy czasowe obliczenia RSI. |

| 2. Średnie zyski/straty | Oblicz średnią wszystkich zysków i strat w tym okresie. |

| 3. Płynne obliczenia | Użyj poprzednich średnich do bieżących aktualizacji RSI, wygładzając dane. |

| 4. Oblicz RS | Stosunek średniego zysku do średniej straty. |

| 5. Oblicz RSI | Do określenia wartości wskaźnika zastosuj wzór RSI. |

3. Optymalne wartości dla konfiguracji w różnych ramach czasowych

Wybór optymalnych wartości dla RSI konfiguracja w różnych ramach czasowych jest niezbędna do maksymalizacji jego skuteczności w strategie handlowe. Ta sekcja prowadzi początkujących przez wybór najlepszych parametrów RSI i zrozumienie, w jaki sposób te wybory wpływają na działanie wskaźnika w różnych warunkach rynkowych.

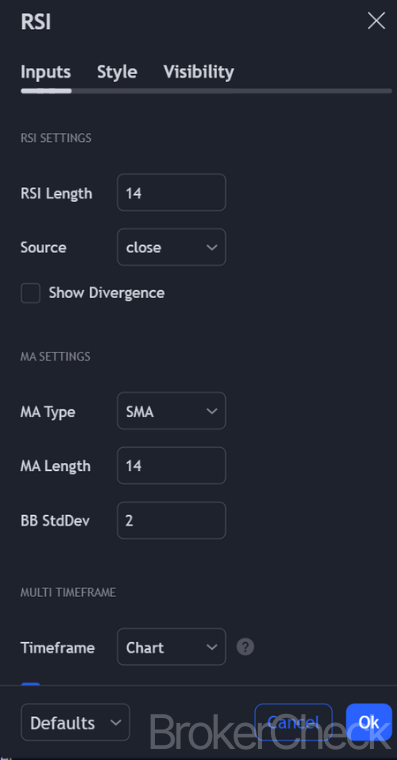

3.1 Standardowe ustawienia RSI

Standardowe ustawienie wskaźnika względnej siły (RSI) to 14 okresów, co jest wszechstronne i szeroko stosowane w przypadku wielu aktywów i ram czasowych. Jednak dostosowanie okresu może dostroić czułość wskaźnika:

- Krótsze okresy (np. 9 lub 10): Zwiększ czułość, dzięki czemu RSI będzie bardziej reagował na zmiany cen. Jest to korzystne w przypadku handlu krótkoterminowego lub skalpowania, ponieważ może szybciej uwypuklić krótkoterminowe trendy i odwrócenia.

- Dłuższe okresy (np. 20 lub 25): Zmniejsz czułość, wygładzając wahania RSI. To podejście pasuje do długoterminowych strategii handlowych, zapewniając jaśniejszy obraz ogólnego kierunku trendu bez hałasu krótkoterminowych ruchów cen.

3.2 Korekta dla różnych ram czasowych

Optymalne ustawienia RSI mogą się różnić w zależności od przedziału czasowego handlu:

- Handel dzienny (krótkoterminowy): Na dzień traders, zastosowanie krótszego okresu RSI (np. 9 do 10) może być bardziej skuteczne. To ustawienie pomaga uchwycić szybkie i znaczące ruchy, takie jak te traders są bardziej zainteresowani krótkoterminową akcją cenową.

- Handel wahadłowy (średnioterminowy): Huśtać się tradedla osób bardziej odpowiednich może okazać się standardowy 14-okresowy RSI lub nieco skorygowane wartości (np. 12 lub 16). Ustawienia te zapewniają równowagę pomiędzy czułością a możliwością filtrowania szumów rynkowych, dobrze dopasowując się do średnioterminowego charakteru handlu wahadłowego.

- Handel pozycjami (długoterminowy): Na stanowisko traders, dłuższy okres RSI (np. 20 do 25) może zapewnić lepsze sygnały. Ustawienia te zmniejszają wrażliwość wskaźnika RSI na krótkoterminowe zmiany cen, koncentrując się na sile trendu bazowego i oferując wyraźniejsze sygnały do długoterminowych korekt pozycji.

3.3 Wykrywanie rozbieżności w różnych ramach czasowych

Wykrycie rozbieżności RSI zależy również od wybranego przedziału czasowego i ustawień:

- Krótkoterminowe ramy czasowe: Wymagają częstszego monitorowania i szybszej reakcji na sygnały rozbieżności, biorąc pod uwagę zwiększone zakłócenia na rynku i większą liczbę fałszywych sygnałów.

- Ramy czasowe długoterminowe: Sygnały rozbieżności są na ogół bardziej niezawodne, ale występują rzadziej. Traders muszą uzbroić się w cierpliwość i mogą skorzystać z dodatkowych narzędzi potwierdzających, aby zweryfikować sygnały rozbieżności przed podjęciem działań.

3.4 Praktyczne wskazówki dotyczące konfigurowania rozbieżności RSI

- Poeksperymentuj z ustawieniami: Traders powinni poeksperymentować z różnymi okresami RSI, aby znaleźć optymalne ustawienie pasujące do ich stylu handlu i sytuacji zmienność aktywów, którymi handlują.

- Użyj dodatkowego potwierdzenia: Niezależnie od ram czasowych zastosowanie dodatkowych wskaźników lub technik analizy w celu potwierdzenia może zwiększyć wiarygodność sygnałów rozbieżności.

- Weź pod uwagę warunki rynkowe: Skuteczność określonych ustawień RSI może się różnić w zależności od warunków rynkowych (np. rynki charakteryzujące się trendem lub rynki ograniczone zakresem), dlatego niezwykle ważne jest dostosowanie ustawień w oparciu o bieżącą dynamikę rynku.

| Styl handlu | Sugerowany okres RSI | Advantages | rozważania |

| Day Trading | 9-10 | Szybka reakcja, rejestruje krótkotrwałe ruchy | Większy potencjał fałszywych sygnałów |

| Swing Trading | 12-16 | Równoważy czułość i filtrowanie szumów | Wymaga dokładnego monitorowania i regulacji |

| Pozycja handlowa | 20-25 | Filtruje krótkotrwałe zakłócenia, skupia się na trendach | Sygnały mogą przyjść późno; wymaga cierpliwości |

4. Interpretacja i zastosowanie sygnałów rozbieżności RSI

Prawidłowa interpretacja i zastosowanie sygnałów rozbieżności RSI ma kluczowe znaczenie traders chcą wykorzystać ten wskaźnik do identyfikacji potencjalnych odwróceń trendów. Ta sekcja ma na celu poprowadzić początkujących przez proces interpretacji sygnałów rozbieżności RSI i tego, jak skutecznie je stosować przy podejmowaniu decyzji handlowych.

4.1 Zrozumienie sygnałów rozbieżności RSI

Sygnały rozbieżności RSI występują w dwóch podstawowych formach: rozbieżności wzrostowe i niedźwiedzie, z których każda wskazuje na potencjalne odwrócenie obecnego trendu.

- Bycza dywergencja: Występuje, gdy cena odnotowuje niższe minimum, ale RSI oznacza wyższe minimum. Wskazuje to na osłabienie dynamiki spadkowej i możliwe nadchodzące odwrócenie trendu wzrostowego.

- Niedźwiedzia rozbieżność: Dzieje się tak, gdy cena osiąga wyższy szczyt, ale RSI pokazuje niższy szczyt. Sugeruje to, że dynamika wzrostów maleje, co może prowadzić do odwrócenia trendu spadkowego.

4.2 Zastosowanie w strategiach handlowych

Zastosowanie sygnałów rozbieżności RSI w strategiach handlowych obejmuje kilka kluczowych kroków:

- Identyfikacja sygnału: Po pierwsze, zidentyfikuj wyraźną rozbieżność między akcją cenową a odczytami RSI. Wymaga to widocznej rozbieżności w kierunku ceny i linii trendu RSI.

- Potwierdzenie: Poszukaj dodatkowego potwierdzenia odwrócenia trendu. Może to być odwrócony wzór świecy, wybicie z linii trendu lub potwierdzenie z innego wskaźnika.

- Punkt wejścia: Określ punkt wejścia na podstawie sygnałów potwierdzających. Traders często czekają na zakończenie określonego wzoru świecy lub na przebicie przez cenę określonego poziomu przed wejściem na rynek trade.

- stop Loss i osiągaj zyski: Ustaw stop loss w celu zarządzania ryzykiem, zazwyczaj na ostatnim minimum lub maksimum przed sygnałem rozbieżności. Poziom realizacji zysku można ustalić w oparciu o kluczowe poziomy oporu lub wsparcia lub przy użyciu stosunku ryzyka do zysku, który jest zgodny z tradestrategia r.

4.3 Praktyczne przykłady

- Przykład byczej dywergencji: Wyobraź sobie scenariusz, w którym cena akcji spada do nowego minimum, ale RSI tworzy wyższe minimum. Jeśli po tym nastąpi formacja świecy zwyżkowej obejmującej, a trader może zająć pozycję długą na zamknięciu świecy, ustawiając stop loss poniżej ostatniego minimum i realizując zysk na poprzednim poziomie oporu lub stosując stosunek ryzyka do zysku wynoszący 2:1.

- Przykład niedźwiedziej dywergencji: I odwrotnie, jeśli cena akcji osiągnie nowy szczyt, a RSI utworzy niższy szczyt, po czym nastąpi niedźwiedzi wzór świecy odwrócenia, może to sygnalizować dobrą okazję do zajęcia krótkiej pozycji. The trader ustawiłby stop loss powyżej ostatniego maksimum i take zysk na znanym poziomie wsparcia lub w oparciu o swoje preferencje w zakresie ryzyka i zysku.

| Ewolucja krok po kroku | Opis |

| Identyfikacja sygnału | Poszukaj rozbieżności między najniższymi/wyższymi cenami a najniższymi/wyższymi wartościami RSI wskazującymi na rozbieżność. |

| Potwierdzenie | Szukaj dodatkowych sygnałów (np. formacji świecowych, innych wskaźników), aby potwierdzić odwrócenie trendu. |

| Punkt wejścia | Wpisz trade w oparciu o sygnały potwierdzające, biorąc pod uwagę optymalny moment i kontekst rynkowy. |

| Stop Loss and Take Profit | Ustaw stop loss na ostatnim minimum/wysokości przed rozbieżnością i osiągaj zysk na strategicznych poziomach. |

5. Łączenie dywergencji RSI z innymi wskaźnikami

Aby zwiększyć skuteczność sygnałów rozbieżności RSI, traders często łączą je z innymi wskaźnikami technicznymi. To wieloaspektowe podejście pomaga potwierdzać sygnały, ograniczać liczbę fałszywych alarmów i usprawniać ogólny proces podejmowania decyzji. Ta sekcja poprowadzi początkujących, jak skutecznie połączyć rozbieżność RSI z innymi wskaźnikami, aby stworzyć solidniejszą strategię handlową.

5.1 Kluczowe wskaźniki, które można połączyć z rozbieżnością RSI

- Średnie kroczące (MA): Średnie kroczące wygładzają dane cenowe, tworząc pojedynczą płynną linię, co ułatwia identyfikację kierunku trendu. Połączenie rozbieżności RSI z MA (takimi jak 50-dniowa lub 200-dniowa MA) może pomóc potwierdzić siłę odwrócenia trendu.

- MACD (Ruchoma średnia dywergencja konwergencji): MACD mierzy dynamikę aktywa poprzez porównanie dwóch średnich kroczących. Rozbieżność między MACD a akcją cenową, występująca równolegle z rozbieżnością RSI, może zapewnić silniejszy sygnał potencjalnego odwrócenia trendu.

- Oscylator stochastyczny: Podobnie jak RSI, oscylator stochastyczny mierzy dynamikę zmian cen. Kiedy oba wskaźniki Stochastic i RSI wykazują jednocześnie rozbieżność z ceną, może to wskazywać na duże prawdopodobieństwo odwrócenia trendu.

- Wskaźniki głośności: Wskaźniki wolumenu, takie jak wolumen bilansowy (OBV), mogą potwierdzić siłę odwrócenia trendu sygnalizowanego przez rozbieżność RSI. Zwiększenie głośności w kierunku odwrócenia zwiększa wiarygodność sygnału.

5.2 Jak łączyć wskaźniki z rozbieżnością RSI

- Potwierdzenie trendu: Użyj średnich kroczących, aby potwierdzić ogólny kierunek trendu. Byczy RSI Rozbieżność w trendzie wzrostowym lub niedźwiedzia dywergencja w trendzie spadkowym może być silnym sygnałem.

- Potwierdzenie pędu: MACD może pomóc potwierdzić zmianę dynamiki sugerowaną przez rozbieżność RSI. Poszukaj linii MACD, która przecina jej linię sygnałową lub pokaż rozbieżność zgodną z sygnałem RSI.

- Walidacja za pomocą oscylatora stochastycznego: Potwierdź rozbieżność RSI z dywergencją na oscylatorze stochastycznym, szczególnie w regionach wykupienia lub wyprzedania.

- Potwierdzenie głośności: Sprawdź wskaźniki głośności, aby upewnić się, że głośność obsługuje sygnał cofania. Rosnący wolumen w kierunku odwrócenia zwiększa wagę sygnału rozbieżności.

5.3 Praktyczne zastosowanie i przykłady

- Połączenie RSI i MACD: Jeśli RSI wykaże byczą dywergencję w tym samym czasie, gdy MACD przekroczy linię sygnałową, może to być silny sygnał kupna.

- Dywergencja RSI i średnie kroczące: Wykrywanie dywergencji RSI, gdy cena zbliża się do znacznego poziomu średnia ruchoma (podobnie jak 200-dniowa MA) może wskazywać na potencjalne odbicie od MA, potwierdzając odwrócenie trendu.

5.4 Najlepsze praktyki łączenia wskaźników

- Unikaj redundancji: Wybierz wskaźniki dostarczające różnych rodzajów informacji (trend, dynamika, wolumen), aby uniknąć zbędnych sygnałów.

- Poszukaj Confluence: Najlepsze sygnały pojawiają się, gdy istnieje zbieżność wielu wskaźników, co sugeruje większe prawdopodobieństwo powodzenia trade.

- Backtesting: Zawsze test wsteczny swoją strategię na danych historycznych, aby zapewnić jej skuteczność przed zastosowaniem jej w rzeczywistych scenariuszach handlowych.

| Wskaźnik | Cel | Jak połączyć z rozbieżnością RSI |

| Średnie kroczące | Potwierdzenie trendu | Potwierdź kierunek trendu za pomocą MA. |

| MACD | Potwierdzenie pędu | Szukaj przecięć i rozbieżności linii MACD. |

| Oscylator stochastyczny | Tempo i poziomy wykupienia/wyprzedania | Potwierdź rozbieżność, zwłaszcza na skrajnych poziomach. |

| Wskaźniki głośności | Potwierdź siłę odwrócenia trendu | Sprawdź wzrost głośności w kierunku odwrócenia. |

6. Zarządzanie ryzykiem za pomocą handlu dywergencją RSI

Skuteczne zarządzanie ryzykiem jest niezbędne podczas handlu z RSI Divergence, jak w przypadku każdej strategii handlowej. W tej sekcji omówimy, jak to zrobić traders mogą wdrożyć techniki zarządzania ryzykiem, aby zabezpieczyć swoje inwestycje, wykorzystując jednocześnie sygnały rozbieżności RSI. Celem jest pomoc początkującym w zrozumieniu znaczenia zarządzania ryzykiem i zapewnienie praktycznych metod stosowania tych zasad w ich działalności handlowej.

6.1 Ustawianie Stop Lossów

Jednym z podstawowych aspektów zarządzania ryzykiem jest stosowanie zleceń stop-loss. Podczas handlu na sygnałach rozbieżności RSI:

- Dla byczej dywergencji: Umieść stop loss tuż poniżej ostatniego minimum w akcji cenowej, która odpowiada sygnałowi dywergencji.

- Dla niedźwiedziej dywergencji: Ustaw stop loss tuż powyżej ostatniego maksimum związanego z rozbieżnością.

Strategia ta pomaga ograniczyć potencjalne straty, jeżeli po sygnale rozbieżności rynek nie ruszy się w oczekiwanym kierunku.

6.2 Rozmiar pozycji

Rozmiar pozycji ma kluczowe znaczenie dla zarządzania wielkością ryzyka podejmowanego w przypadku każdej pozycji trade. Polega ona na ustaleniu, jaki kapitał przeznaczyć na dany podmiot trade w oparciu o stop loss i tradetolerancja ryzyka r. Powszechną zasadą jest ryzykowanie nie więcej niż 1-2% kapitału handlowego na pojedynczym inwestycie trade. W ten sposób nawet seria strat nie będzie miała znaczącego wpływu na ogólny kapitał.

6.3 Korzystanie ze zleceń realizacji zysku

Podczas gdy stop loss chroni przed dużymi stratami, zlecenia take zysk służą do zabezpieczenia zysków na z góry określonym poziomie cenowym. Ustawianie poziomów realizacji zysku wymaga analizy wykresu pod kątem potencjalnego oporu (w przypadku zwyżki) lub poziomów wsparcia (w przypadku niedźwiedziej konfiguracji), gdzie cena może się odwrócić.

6.4 Dywersyfikacja

Dywersyfikacja w ramach różnych aktywów lub strategii może zmniejszyć ryzyko. Handlując w oparciu o sygnały rozbieżności RSI, rozważ zastosowanie strategii na różnych rynkach lub instrumentach. Takie podejście rozkłada ryzyko i może chronić portfel przed zmiennością pojedynczego aktywa.

6.5 Ciągłe monitorowanie i regulacja

Rynki są dynamiczne, a warunki mogą się szybko zmieniać. Umożliwia ciągłe monitorowanie otwartych pozycji traders w celu dostosowania zleceń stop loss, zleceń realizacji zysku lub ręcznego zamknięcia pozycji w odpowiedzi na nowe informacje lub ruchy na rynku. Ta zdolność adaptacji może znacząco usprawnić zarządzanie ryzykiem.

6.6 Praktyczny przykład zarządzania ryzykiem

Zakładając, że trader ma konto handlowe o wartości 10,000 2 USD i przestrzega zasady ryzyka 200%, nie powinien ryzykować więcej niż XNUMX USD na jednym trade. Jeśli stop loss jest ustawiony 50 pipsów od punktu wejścia w a Forex tradewielkość pozycji należy dostosować w taki sposób, aby każdy ruch w pipsie nie był większy niż 4 USD (ryzyko 200 USD podzielone przez 50 pipsów).

| Technika zarządzania ryzykiem | Opis |

| Ustawianie Stop Loss | Umieść stop loss, aby ograniczyć potencjalne straty, w oparciu o ostatnie minima/wzloty z sygnału dywergencji. |

| Zmiana wielkości pozycji | Określ trade wielkość oparta na odległości stop-loss i tolerancji ryzyka, często 1-2% kapitału. |

| Korzystanie ze zleceń realizacji zysku | Ustaw poziomy realizacji zysku w strategicznych punktach, aby zabezpieczyć zyski przed potencjalnym odwróceniem trendu. |

| Dywersyfikacja | Rozłóż ryzyko, stosując strategię na różne aktywa lub instrumenty. |

| Ciągłe monitorowanie i regulacja | Dostosuj stop loss, realizuj zyski lub zamykaj pozycje w miarę zmiany warunków rynkowych. |