1. Zrozumienie dywersyfikacji

1.1. Definicja dywersyfikacji

W świecie handlu termin dywersyfikacja często jest rzucany jak gorący ziemniak. Ale co to naprawdę oznacza? U podstaw dywersyfikacji leży: ryzyko strategia zarządzania, która łączy w portfelu szeroką gamę inwestycji. Uzasadnieniem tej techniki jest to, że portfel zbudowany z różnych rodzajów inwestycji będzie średnio przynosił wyższe zyski i stwarzał mniejsze ryzyko niż jakakolwiek pojedyncza inwestycja znaleziona w portfelu.

Zasadniczo dywersyfikacja jest finansowym odpowiednikiem nie wkładania wszystkich jajek do jednego koszyka. Rozkłada ryzyko straty, inwestując w różne aktywa. Jeśli jedna inwestycja osiąga słabe wyniki w pewnym okresie, inne inwestycje mogą osiągać lepsze wyniki w tym samym okresie, zmniejszając potencjalne straty.

Dywersyfikacja nie chodzi tylko o posiadanie różnych inwestycji, ale także o korelację między tymi inwestycjami. Chodzi o stopień, w jakim wyniki jednej inwestycji są niezależne od innych. Innymi słowy, chcesz mieć inwestycje, które prawdopodobnie nie będą zmierzać w tym samym kierunku w tym samym czasie. Można to osiągnąć inwestując w aktywa, które mają ze sobą niską lub ujemną korelację.

Na przykład, jeśli inwestujesz zarówno w nieruchomości, jak i Zapasypogorszenie koniunktury na giełdzie może zostać zrekompensowane przez stabilną lub nawet rosnącą wartość nieruchomości. Na tym polega siła dywersyfikacji – może pomóc złagodzić nierówności na Twojej drodze inwestycyjnej, zapewniając bardziej stabilne i mniej stresujące doświadczenie.

Należy jednak pamiętać, że dywersyfikacja nie chroni przed stratą. Jest to metoda stosowana do zarządzania ryzykiem i poprawy zwrotów. Kluczem do udanej dywersyfikacji nie jest po prostu zebranie wielu różnych inwestycji, ale znalezienie inwestycji, które przyniosą Ci różne korzyści w różnych warunkach rynkowych.

1.2. Znaczenie dywersyfikacji

Dywersyfikacja dąży do wygładzenia niesystematycznych zdarzeń ryzyka w portfelu, tak aby pozytywne wyniki niektórych inwestycji neutralizowały negatywne wyniki innych. Korzyści z dywersyfikacji występują tylko wtedy, gdy papiery wartościowe w portfelu nie są idealnie skorelowane.

Inwestycje w zdywersyfikowany portfel obejmują różne klasy aktywów (takie jak akcje, obligacje, towary i nieruchomości) oraz sektory (takie jak technologia, opieka zdrowotna lub produkcja). Ta różnorodność może pomóc w zarządzaniu ryzykiem i zmniejszeniu potencjalnej znacznej straty w przypadku słabych wyników pojedynczej inwestycji.

Ale jak działa dywersyfikacja? Wszystko zależy od korelacji. Korelacja to statystyczna miara tego, jak dwa papiery wartościowe poruszają się względem siebie. Kiedy dwie akcje mają wysoką korelację, poruszają się razem w tym samym kierunku. Kiedy mają niską korelację, poruszają się niezależnie od siebie. Inwestując w akcje, które są ze sobą słabo skorelowane, możesz mieć pewność, że spadek cen jednej akcji nie wpłynie na cały portfel.

Dywersyfikacja nie polega tylko na posiadaniu mieszanki różnych aktywów; chodzi też o równowagę. Jeśli zainwestujesz zbyt dużo w jeden sektor, Twój portfel może być zagrożony, jeśli ten sektor odniesie cios. Podobnie, jeśli zainwestujesz zbyt dużo w jeden rodzaj aktywów (takich jak akcje), możesz ponieść większe straty, jeśli rynek się pogorszy.

2. Wdrażanie dywersyfikacji

2.1. Strategie dywersyfikacji

Dywersyfikacja jest jak szwajcarski scyzoryk oficerski inwestycji strategie. To wszechstronne narzędzie, które może pomóc Ci poruszać się po nieprzewidywalnym świecie handlu. Jak jednak skutecznie dywersyfikować swój portfel? Rozbijmy to.

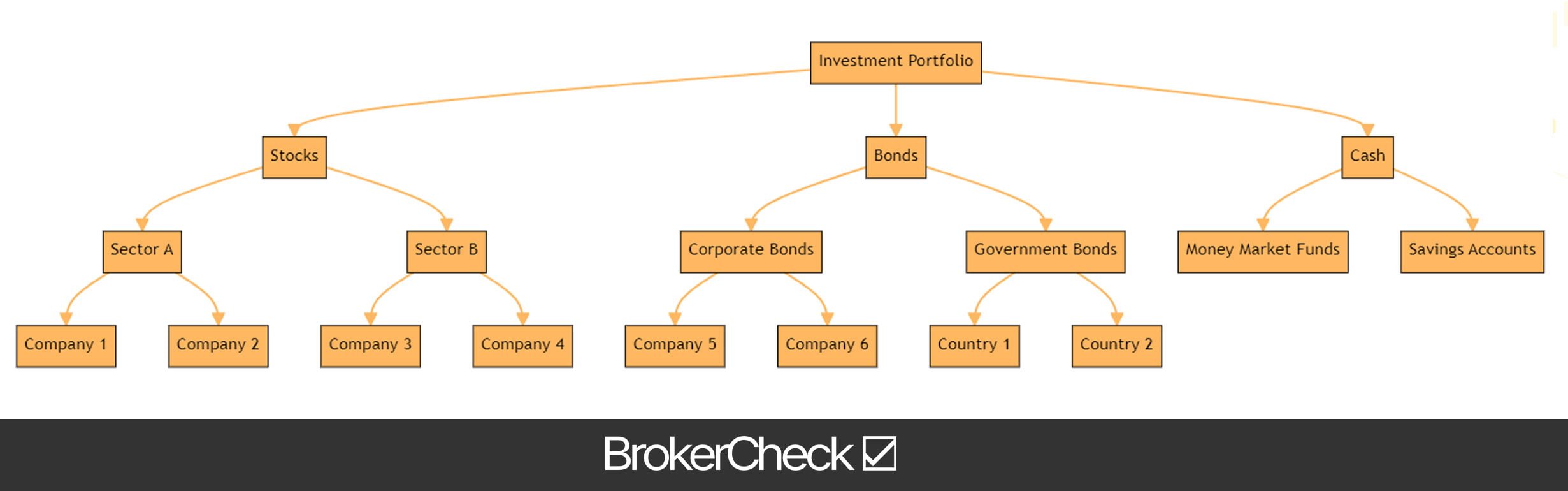

Po pierwsze, alokacja aktywów to klucz. Obejmuje to rozłożenie inwestycji na różne klasy aktywów, takie jak akcje, obligacje i gotówka. Proporcje będą zależeć od tolerancji ryzyka i celów inwestycyjnych. Na przykład inwestor niechętny ryzyku może zdecydować się na wyższy procent obligacji, które są ogólnie uważane za bezpieczniejsze niż akcje.

Następnie w ramach każdej klasy aktywów możesz dalej dywersyfikować, inwestując w różne sektory, branże lub kraje. Jest to znane jako dywersyfikacja wewnątrz aktywów. Na przykład w ramach alokacji akcji możesz mieć udziały w firmach technologicznych, podmiotach świadczących opiekę zdrowotną i firmach energetycznych. W ten sposób pogorszenie koniunktury w jednym sektorze nie wpłynie na cały Twój portfel.

Inną strategią dywersyfikacji jest dywersyfikacja czasu. Wiąże się to z konsekwentnym inwestowaniem w czasie, a nie próbą wyczucia rynku. W ten sposób możesz wziąć reklamęvantage uśredniania kosztów w dolarach, co może zmniejszyć wpływ Zmienność rynku na swoim portfelu.

Na koniec rozważ alternatywne inwestycje jak nieruchomości, towary, a nawet kryptowaluty. Mogą one stanowić zabezpieczenie przed tradycyjnymi spadkami rynkowymi, dodając kolejną warstwę ochrony do Twojego portfela.

2.2. Jak wybrać odpowiednią kombinację inwestycji

Zrozumienie swojej tolerancji na ryzyko to pierwszy krok w wyborze odpowiedniej kombinacji inwestycji. Jest to cecha osobista, która odzwierciedla twoją zdolność do wytrzymania potencjalnych strat. Inwestorzy o wysokiej tolerancji na ryzyko mogą skłaniać się ku bardziej niestabilnym inwestycjom, takim jak akcje, podczas gdy inwestorzy o niższej tolerancji mogą preferować bezpieczniejsze opcje, takie jak obligacje lub fundusze rynku pieniężnego.

Alokacja aktywów jest kolejnym kluczowym czynnikiem. Obejmuje to podzielenie inwestycji na różne klasy aktywów, takie jak akcje, instrumenty o stałym dochodzie i ekwiwalenty środków pieniężnych. Każda klasa ma inny poziom ryzyka i zwrotu, więc dywersyfikacja portfela między nimi może pomóc w osiągnięciu korzystnej równowagi.

Rozważ swój horyzont inwestycyjny również. Jeśli jesteś młody i oszczędzasz na emeryturę, możesz pozwolić sobie na większe ryzyko w celu uzyskania wyższych zysków. Jeśli jednak zbliżasz się do emerytury, możesz chcieć przejść na bardziej konserwatywne inwestycje.

Miej oko na warunki rynkowe. Rynek finansowy jest dynamiczny i ciągle się zmienia. Bycie na bieżąco z trendami rynkowymi i wskaźnikami ekonomicznymi może pomóc we właściwym dostosowaniu portfela.

Okresowo równoważ swój portfel. Z biegiem czasu niektóre inwestycje mogą się dobrze rozwijać, podczas gdy inne pozostają w tyle. Rebalancing polega na ponownym dostosowaniu portfela do pierwotnej alokacji aktywów w celu utrzymania pożądanego poziomu ryzyka.

Skonsultuj się z profesjonalistą. Jeśli nie masz pewności, jak zdywersyfikować swój portfel, rozważ zasięgnięcie porady doradcy finansowego. Mogą zapewnić spersonalizowane wskazówki w oparciu o Twoje cele finansowe i tolerancję ryzyka.

2.3. Regularny przegląd i ponowne równoważenie portfela

Jak trader, być może słyszałeś zdanie „Kup i trzymaj„. Chociaż ta strategia może być skuteczna dla niektórych, nie jest to uniwersalne rozwiązanie dla wszystkich. Rynek finansowy jest dynamiczną jednostką, stale zmieniającą się i ewoluującą w odpowiedzi na wiele czynników. Dlatego portfel, który kiedyś był zrównoważony i zdywersyfikowany, może szybko stać się wypaczony, jeśli nie zostanie poddany kontroli.

Regularna Opinie portfela mają kluczowe znaczenie dla zapewnienia, że inwestycje są nadal zgodne z celami finansowymi. Wahania rynkowe mogą powodować zmianę wartości Twoich inwestycji, co może mieć wpływ na ogólny bilans Twojego portfela. Na przykład, jeśli jedna z Twoich akcji osiąga wyjątkowo dobre wyniki, może wzrosnąć i stanowić większą część Twojego portfela. Chociaż może się to wydawać dobrym problemem, może w rzeczywistości narazić Cię na większe ryzyko, niż pierwotnie zamierzałeś.

Przywracanie równowagi to proces dostosowywania wag Twojego portfela. Obejmuje to okresowe kupowanie lub sprzedawanie aktywów w celu utrzymania pożądanego poziomu alokacji aktywów. Na przykład, jeśli Twoim celem jest podział 50/50 między akcje i obligacje, ale dobre wyniki akcji doprowadziły do podziału 70/30, będziesz musiał sprzedać część akcji i kupić obligacje, aby zrównoważyć swój portfel.

Aby przywrócić równowagę, być może będziesz musiał sprzedać aktywa o wysokiej wydajności, co może być wyzwaniem emocjonalnym. Pamiętaj jednak, że rebalancing nie polega na pogoni za zwrotami, ale na trzymaniu się z góry ustalonej strategii inwestycyjnej. Jest to zdyscyplinowane podejście, które może pomóc zmniejszyć ryzyko i potencjalnie zwiększyć zyski w dłuższej perspektywie.

Oto kilka wskazówek dotyczących skutecznego rebalansowania portfela:

- Ustal harmonogram regularnych przeglądów: Może to być kwartalnie, półrocznie lub rocznie. Kluczem jest posiadanie spójnego harmonogramu i trzymanie się go.

- Nie próbuj mierzyć czasu rynku: Rebalancing nie polega na przewidywaniu ruchów rynkowych. Chodzi o trzymanie się planu inwestycyjnego.

- Rozważ implikacje podatkowe: Należy pamiętać, że sprzedaż aktywów może spowodować opodatkowanie zysków kapitałowych. Dobrym pomysłem jest skonsultowanie się z doradcą podatkowym przed podjęciem dużych kroków trades.

3. Powszechne nieporozumienia na temat dywersyfikacji

3.1. Dywersyfikacja gwarantuje zysk

Dywersyfikacja nie gwarantuje zysku, ale stwarza ku temu możliwości. Wyobraź sobie, że inwestujesz wyłącznie w akcje spółek technologicznych. Jeśli sektor technologiczny ucierpi, cierpi na tym całe Twoje portfolio. Ale jeśli zainwestowałeś również w opiekę zdrowotną, usługi komunalne i dobra konsumpcyjne, pogorszenie koniunktury w jednym obszarze może zostać zrekompensowane stabilnością lub wzrostem w innych.

Kluczem do skutecznej dywersyfikacji jest równoważyć. Nie chodzi o ślepe rozproszenie inwestycji, ale o ostrożny wybór kombinacji, która jest zgodna z twoją tolerancją ryzyka i celami finansowymi. Może to oznaczać połączenie akcji, obligacji i towarów. Lub może to oznaczać połączenie akcji spółek o dużej, średniej i małej kapitalizacji.

Dywersyfikacja obejmuje również regularne zrównoważenie. Z biegiem czasu niektóre inwestycje będą rosły szybciej niż inne, co może zachwiać równowagę Twojego portfela. Okresowo wyprzedając aktywa o wysokiej wydajności i kupując więcej tych, które osiągają gorsze wyniki, możesz utrzymać pożądaną alokację aktywów.

Tak więc, chociaż dywersyfikacja nie zapewnia pewnej ścieżki do zysku, to jednak zapewnia bufor przed zmiennością. A w nieprzewidywalnym świecie handlu jest to korzyść, którą trudno przecenić.

3.2. Nadmierna dywersyfikacja

W świecie handlu często tak się mówi dywersyfikacja to jedyny darmowy lunch. Jest to strategia, która pozwala rozłożyć inwestycje na różne instrumenty finansowe, branże i inne kategorie w celu zmniejszenia ryzyka. Ale jak wszystkie dobre rzeczy, zbyt wiele może prowadzić do niepożądanych skutków. To jest to co nazywamy nadmierna dywersyfikacja.

Nadmierna dywersyfikacja występuje, gdy masz tak wiele inwestycji, że śledzenie ich wszystkich staje się niemożliwe. To tak, jakby próbować żonglować zbyt wieloma piłkami naraz – prędzej czy później jedną upuścisz. Co ważniejsze, nadmierna dywersyfikacja może osłabić potencjalne zwroty. Zamiast kilku dobrze radzących sobie akcji zwiększających wartość Twojego portfela, wpływ tych „zwycięzców” zostaje osłabiony przez mnóstwo przeciętnych spółek.

Skąd wiesz, czy nie przesadzasz? Wyraźnym znakiem jest to, że nie pamiętasz, jakie są wszystkie twoje inwestycje lub dlaczego je w ogóle zrobiłeś. Kolejną czerwoną flagą jest to, że nie widzisz zwrotów, jakich można się spodziewać, biorąc pod uwagę poziom ryzyka, które podejmujesz.

Aby uniknąć nadmiernej dywersyfikacji, ważne jest, aby zachować równowagę. Tak, powinieneś rozłożyć swoje inwestycje, aby ograniczyć ryzyko, ale nie tak bardzo, aby stracić potencjał znaczących zwrotów. Z reguły niektórzy eksperci sugerują, że posiadanie od 20 do 30 różnych akcji może zapewnić odpowiednią dywersyfikację.

Pamiętaj, że celem dywersyfikacji nie jest zwiększenie wydajności, ale po to zmniejszyć ryzyko. Rozkładając swoje inwestycje na różne obszary, mniej prawdopodobne jest, że poniesiesz poważną stratę, jeśli jeden z nich zatankuje. Ale rozłóż je zbyt cienko, a możesz po prostu ustawić się na przeciętność. Miej więc oko na swoje portfolio i nie bój się go przycinać, jeśli uważasz, że trzymasz zbyt wiele akcji. W końcu czasami mniej znaczy więcej.

3.3. Dywersyfikacja dotyczy tylko dużych portfeli

Powszechne błędne przekonanie, że dywersyfikacja jest luksusem tylko dla dużych portfeli jest mitem, który należy obalić. Łatwo wpaść w pułapkę myślenia, że potrzebujesz znacznej kwoty kapitału, aby rozłożyć swoje inwestycje na różne sektory, klasy aktywów lub lokalizacje geograficzne. Jednak prawda jest taka, że dywersyfikacja jest nie tylko możliwa, ale także wysoce zalecana, niezależnie od wielkości portfela.

Nawet przy niewielkiej kwocie można osiągnąć dobrze zdywersyfikowany portfel. Kluczem jest zacząć od małego i stopniowo budować swoje portfolio. wymiana Traded Fundusze (ETF) i fundusze inwestycyjne są doskonałymi narzędziami dywersyfikacji, pozwalającymi na posiadanie części kilku różnych inwestycji za jednym razem. Fundusze te gromadzą pieniądze od wielu inwestorów, aby inwestować w zdywersyfikowaną mieszankę akcji, obligacji lub innych aktywów, dzięki czemu są dostępne nawet dla osób o ograniczonym kapitale.

Należy również pamiętać, że dywersyfikacja to nie tylko liczba inwestycji, ale także ich wielkość rodzaje inwestycji ty trzymaj. Na przykład możesz dywersyfikować, inwestując w mieszankę akcji, obligacji, nieruchomości i towarów. Możesz również dywersyfikować geograficznie, inwestując zarówno na rynkach krajowych, jak i międzynarodowych.

Co więcej, technologia sprawiła, że dywersyfikacja jest łatwiejsza niż kiedykolwiek. Z nadejściem Robo-doradcy i internetowe platformy handlowe, nawet początkujący inwestorzy dysponujący niewielkim kapitałem mogą z łatwością dywersyfikować swoje portfele. Platformy te wykorzystują algorytmy do tworzenia zróżnicowanych portfeli i zarządzania nimi w oparciu o tolerancję ryzyka i cele inwestycyjne.

Nie pozwól więc, aby wielkość Twojego portfela zniechęciła Cię do dywersyfikacji. Pamiętać, celem dywersyfikacji jest zmniejszenie ryzyka, a nie w celu zagwarantowania zwrotów. Rozkładając swoje inwestycje na różne aktywa, możesz potencjalnie zmniejszyć wpływ słabych wyników pojedynczej inwestycji na cały portfel. Dlatego bez względu na to, jak duży lub mały jest Twój portfel, dywersyfikacja powinna zawsze być kluczową częścią Twojej strategii inwestycyjnej.