1. Co to jest wstęga średniej ruchomej?

A Średnia ruchoma wstążka jest analiza techniczna narzędzie składające się z wielu średnich kroczących o różnych długościach naniesionych na ten sam wykres. Ta technika wizualizacji wyświetla serię linii, które tworzą wygląd przypominający wstążkę traders służy do identyfikacji zarówno kierunku, jak i siły trendu.

Wstążka składa się ze średnich kroczących, zwykle obliczanych dla okresów krótko-, średnio- i długoterminowych. Mogą one wahać się od bardzo krótkoterminowych średnich, takich jak 5 dni, do średnich długoterminowych, takich jak 200 dni. Kiedy krótkoterminowe średnie kroczące są powyżej średnich długoterminowych, sugeruje to trend wzrostowy. I odwrotnie, gdy średnie krótkoterminowe są poniżej, oznacza to: downtrend.

Tradeobserwujemy separację lub zbieżność linii na wstędze. A szersza wstążka oznacza silniejszy trend, podczas gdy a wąska wstążka lub taki, który zaczyna się przeplatać, sugeruje tendencję spadkową lub potencjalne odwrócenie trendu. Wstążkę średniej ruchomej można dostosować, wybierając różne okresy i typy średnich kroczących, takie jak proste, wykładnicze lub ważone, aby dopasować je do różnych strategii handlowych.

Wstążka średniej ruchomej to nie tylko wskaźnik podążania za trendem; może również zapewniać dynamiczne poziomy wsparcia i oporu. Traders może szukać interakcji cenowych z liniami wstęgowymi, aby podejmować świadome decyzje dotyczące punktów wejścia i wyjścia, a także ustalać ceny zatrzymać stratę święcenia.

2. Jak skonfigurować strategię wstęgi średniej ruchomej?

Wybór właściwej średniej kroczącej

Konfigurowanie strategii wstążki średniej ruchomej rozpoczyna się od wyboru odpowiednich średnich kroczących, które mają zostać uwzględnione na wstążce. Wybór powinien obejmować zakres ram czasowych odzwierciedlających tradespecyficzny styl handlu r i horyzont czasowy jego tradeS. Powszechnym podejściem jest użycie sekwencji średnich kroczących w przyrostowych okresach, takich jak 5, 10, 20, 30, 40, 50 i 60 okresów. Wykładnicze średnie kroczące (EMA) są często preferowane w stosunku do prostych średnich kroczących (SMA), ponieważ nadają większą wagę ostatnim akcjom cenowym i mogą szybciej reagować na zmiany cen.

Konfiguracja wykresu

Po wybraniu średnich kroczących następnym krokiem jest zastosowanie ich do wykresu cen. Większość platform transakcyjnych może dodawać wiele średnich kroczących i dostosowywać ich parametry. Upewnij się, że każda średnia ruchoma jest ustawiona na właściwy typ (prosta, wykładnicza lub ważona) i okres. Dla przejrzystości przydatne jest również przypisanie różnych kolorów do każdej średniej ruchomej.

Interpretacja wstążki

Po zastosowaniu średnich kroczących utworzy się wstęga. Traders powinien monitorować orientację i kolejność średnich kroczących. Dla uparty sygnał, najkrótsza średnia ruchoma powinna znajdować się na górze wstęgi, najdłuższa na dole, a linie powinny być równoległe lub rozchodzące się w wachlarz. Dla niedźwiedzi sygnał, najdłuższa średnia ruchoma powinna znajdować się na górze, a najkrótsza na dole, ponownie z liniami równoległymi lub wachlarzowymi do wewnątrz.

Punkty wejścia i wyjścia

Punkty wejścia są identyfikowane, gdy cena porusza się powyżej lub poniżej wstęgi lub gdy średnie kroczące wyrównują się w sposób sugerujący początek trendu. Punkty wyjścia lub zlecenia stop-loss można ustawić wokół poziomów wstęgi, szczególnie jeśli cena zaczyna przekraczać średnie kroczące w kierunku przeciwnym do istniejącego trendu.

| Stan | Działania |

|---|---|

| Cena przesuwa się nad wstęgę | Rozważ pozycję długą |

| Cena przesuwa się poniżej wstęgi | Rozważ krótką pozycję |

| Średnie kroczące rozchodzą się | Siła trendu rośnie |

| Średnie kroczące przeplatają się | Potencjalne odwrócenie trendu |

Kierując się tymi wytycznymi, traders może skutecznie skonfigurować i wykorzystać strategię średniej ruchomej wstążki. Podobnie jak w przypadku wszystkich strategii handlowych, połączenie Wstążki średniej ruchomej z innymi wskaźnikami i metodami analizy jest ważne dla sprawdzania sygnałów i zarządzania ryzyko.

2.1. Wybór właściwych średnich kroczących

Dopasowanie do warunków rynkowych

Skuteczność Wstążki Średniej Kroczącej w dużym stopniu zależy od wyboru średnich, które odpowiadają bieżącym warunkom rynkowym. Niestabilny rynek charakteryzujący się szybkimi wahaniami cen może wymagać krótszych średnich kroczących, aby uchwycić istotę trendu. I odwrotnie, dłuższe średnie kroczące mogłyby zapewnić wyraźniejszy obraz rynku charakteryzującego się mniejszą zmiennością i bardziej zauważalnymi trendami, odfiltrowując szum i krótkoterminowe wahania.

Dostosowanie do stylu handlu

Połączenia tradeIndywidualny styl r znacząco wpływa na wybór średnich kroczących. Dzień traders może skłaniać się ku wstędze składającej się z bardzo krótkoterminowych średnich kroczących, takich jak 5, 10 i 15 okresów, w celu wykrycia szybkich zmian trendu. Huśtawka traderschcący uchwycić trendy z kilku dni lub tygodni, może wybrać kombinację obejmującą średnie z 30 do 60 okresów. Pozycja traders, z perspektywą długoterminową, mogłoby znaleźć wartość w uwzględnieniu średnich kroczących od 100 do 200 okresów w celu potwierdzenia trwałości trendu w czasie.

Uwzględnienie wrażliwości cenowej

Wrażliwość średnich kroczących na zmiany cen jest kolejnym krytycznym czynnikiem. EMA są bardziej wrażliwe ze względu na skupienie się na ostatnich cenach, co czyni je odpowiednimi dla traders, którzy wymagają szybkich wskazań trendów. Jednak ta wrażliwość może również prowadzić do fałszywych sygnałów na niestabilnych rynkach. Odwrotnie, SMA zapewniają bardziej wygładzony zestaw danych, który może być reklamąvantageza traders, chcąc uniknąć fałszywych wybić.

Synergia z instrumentami rynkowymi

Różne instrumenty finansowe mogą również lepiej reagować na określone okresy. Para walutowa z wysokim poziomem płynność, lubić EUR / USD, może dobrze śledzić przy krótszych średnich kroczących. Jednocześnie A towar z trendami sezonowymi, takimi jak ropa naftowa, mogą lepiej pasować do dłuższych okresów. Traders powinien test wsteczny wybrane przez nich średnie w porównaniu z danymi historycznymi dla ich konkretnego rynku, aby uściślić swój wybór.

Poprzez skrupulatny dobór średnich kroczących, które odpowiadają dynamice rynku, stylowi handlu, wrażliwości cenowej i zachowaniu wybranego instrumentu finansowego, traders może zwiększyć skuteczność swojej strategii opartej na wstędze średniej ruchomej. Należy pamiętać, że żadna pojedyncza kombinacja średnich kroczących nie będzie uniwersalnie optymalna; ciągła ocena i dostosowanie mają ogromne znaczenie dla utrzymania przydatności tego narzędzia analizy technicznej.

2.2. Dostosowywanie średnich kroczących w TradingView

Dostosowywanie średnich kroczących w TradingView

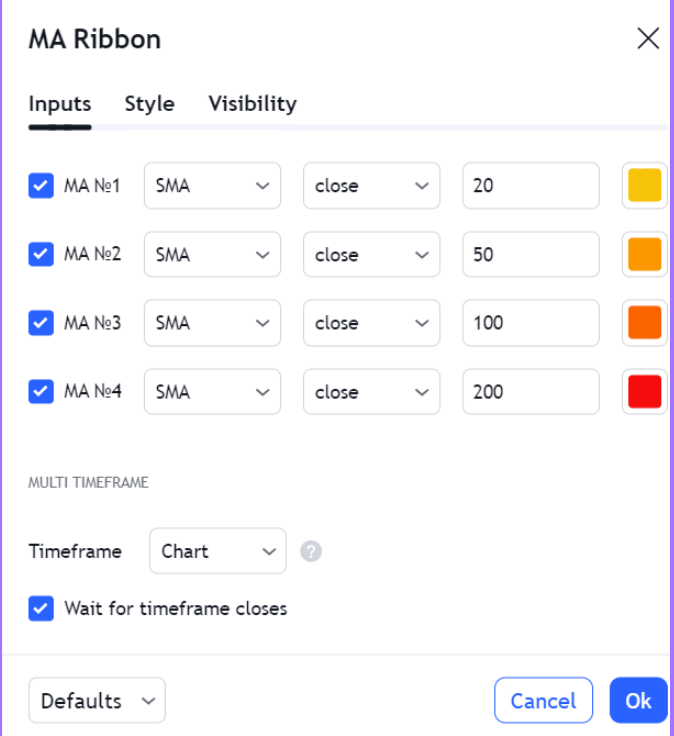

TradingView oferuje solidną platformę dla traders stara się zastosować strategię Wstążki średniej ruchomej z przyjaznym dla użytkownika interfejsem do dostosowywania średnich kroczących. Aby rozpocząć, uzyskaj dostęp do wskaźniki menu i wybierz Średnia ruchoma wielokrotnie, aby dodać różne długości. Każdą instancję można dostosować indywidualnie, klikając trybik ustawień obok nazwy wskaźnika na wykresie.

W Wejścia na karcie określ okres dla każdej średniej ruchomej, upewniając się, że sekwencja odzwierciedla tradepreferencje dotyczące ram czasowych r. The Styl Zakładka pozwala na dostosowanie koloru i grubości każdej średniej ruchomej, ułatwiając wyraźne rozróżnienie pomiędzy różnymi okresami. Aby wstążka była bardziej responsywna, traders może wybrać EMA w ciągu Metoda MA menu rozwijane.

W celu zaawansowanej personalizacji, traders może wykorzystać platformę Skrypt sosnowy edytor, aby utworzyć dostosowany wskaźnik średniej ruchomej wstążki. Ten język skryptowy umożliwia definiowanie określonych parametrów i warunków, takich jak automatyczne cieniowanie pomiędzy średnimi ruchomymi w celu wizualnej wizualizacji siły trendu.

| Cecha | Opcja dostosowywania |

|---|---|

| Wybór wskaźnika | Dodaj wiele średnich kroczących |

| Ustawienia okresu | Zdefiniuj długość dla każdego MA |

| Dostosowywanie stylu | Dostosuj kolor i grubość linii |

| Metoda MA | Wybierz pomiędzy SMA, EMA, WMA itp. |

| Skrypt sosnowy | Napisz niestandardowe skrypty dla unikalnych wymagań |

Korzystając z tych funkcji, traders może skonfigurować swoją Wstążkę Średniej Kroczącej, aby precyzyjnie dopasować ją do swojego podejścia do handlu. Konieczne jest okresowe przeglądanie i dostosowywanie tych ustawień, aby dostosować się do zmieniających się warunków rynkowych i utrzymać skuteczność strategii.

2.3. Dostosowywanie ustawień w MetaTrader

Dostosowywanie ustawień w MetaTrader

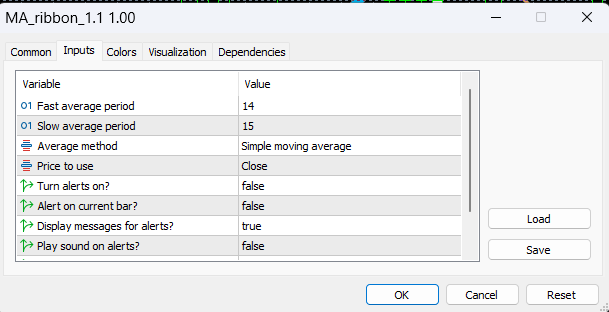

MetaTrader, powszechnie używana platforma wśród traders umożliwia stosunkowo łatwą konfigurację wstążki średniej ruchomej. Aby dostosować ustawienia, otwórz plik nawigator okno i przeciągnij Średnia ruchoma wskaźnik na wykresie dla każdego pożądanego okresu. Następnie kliknij prawym przyciskiem myszy każdą linię MA i wybierz Właściwości otwiera okno dostosowywania.

W tym oknie traders może modyfikować Okres, Shift, Metoda MA, Stosuje się do parametry. ten Metoda MA oferuje opcje takie jak proste, wykładnicze, wygładzone i liniowo ważone. Reakcja każdej metody na akcję cenową jest różna, m.in Wykładniczy preferowane w przypadku bardziej dynamicznego podejścia. The Stosuje się do ustawienie określa, które dane cenowe – zamknięcie, otwarcie, maksimum, minimum, mediana, typowe lub ważone zamknięcie – są uwzględniane w obliczeniach MA.

Różnicowanie wizualne ułatwia m.in Kolory zakładka, w której do każdej linii średniej ruchomej można przypisać unikalne odcienie. Co więcej, Poziomy Zakładka umożliwia dodanie poziomych linii przy określonych cenach, które mogą służyć jako znaczniki wsparcia lub oporu.

Dla tych, którzy szukają bardziej usprawnionego procesu, niestandardowe wskaźniki są dostępne do pobrania lub mogą być zakodowane w języku MQL4. Wskaźniki te mogą utworzyć instancję całej wstążki ze wstępnie ustawionymi parametrami, redukując czas konfiguracji i ryzyko wystąpienia błędu.

| Parametr | Opcje | Cel |

|---|---|---|

| Okres | Możliwość dostosowania do własnych potrzeb | Ustawia liczbę prętów do obliczeń MA |

| Shift | Możliwość dostosowania do własnych potrzeb | Dostosowuje przesunięcie MA względem bieżącego słupka |

| Metoda MA | SMA, EMA, SMMA, LWMA | Określa rodzaj średniej ruchomej |

| Stosuje się do | Różne dane cenowe | Wybiera punkt cenowy do obliczenia MA |

| Kolory | Możliwość dostosowania do własnych potrzeb | Umożliwia wizualne rozróżnienie linii MA |

Dostosowując te ustawienia, MetaTrader użytkownicy mogą dostosować Wstążkę średniej ruchomej do swoich preferencji handlowych, warunków rynkowych i charakterystyki analizowanych instrumentów. W miarę ewolucji warunków rynkowych okresowa ponowna ocena i dostosowanie tych parametrów ma kluczowe znaczenie dla utrzymania skuteczności strategii.

3. Jak wykorzystać wstęgę średniej ruchomej do strategii wejścia?

Identyfikowanie potwierdzeń trendów

Traders wykorzystują Wstążkę Średniej Kroczącej do wskazywania punktów wejścia poprzez identyfikację potwierdzeń trendów. Jakiś wstęga rosnąca, gdzie krótkoterminowe średnie kroczące znajdują się powyżej długoterminowych, sygnalizuje zwyżkową dynamikę. I odwrotnie, A opadająca wstążka sugeruje niedźwiedzie warunki. Wejście jest brane pod uwagę, gdy akcja cenowa potwierdzi kierunek wskazany przez orientację wstęgi.

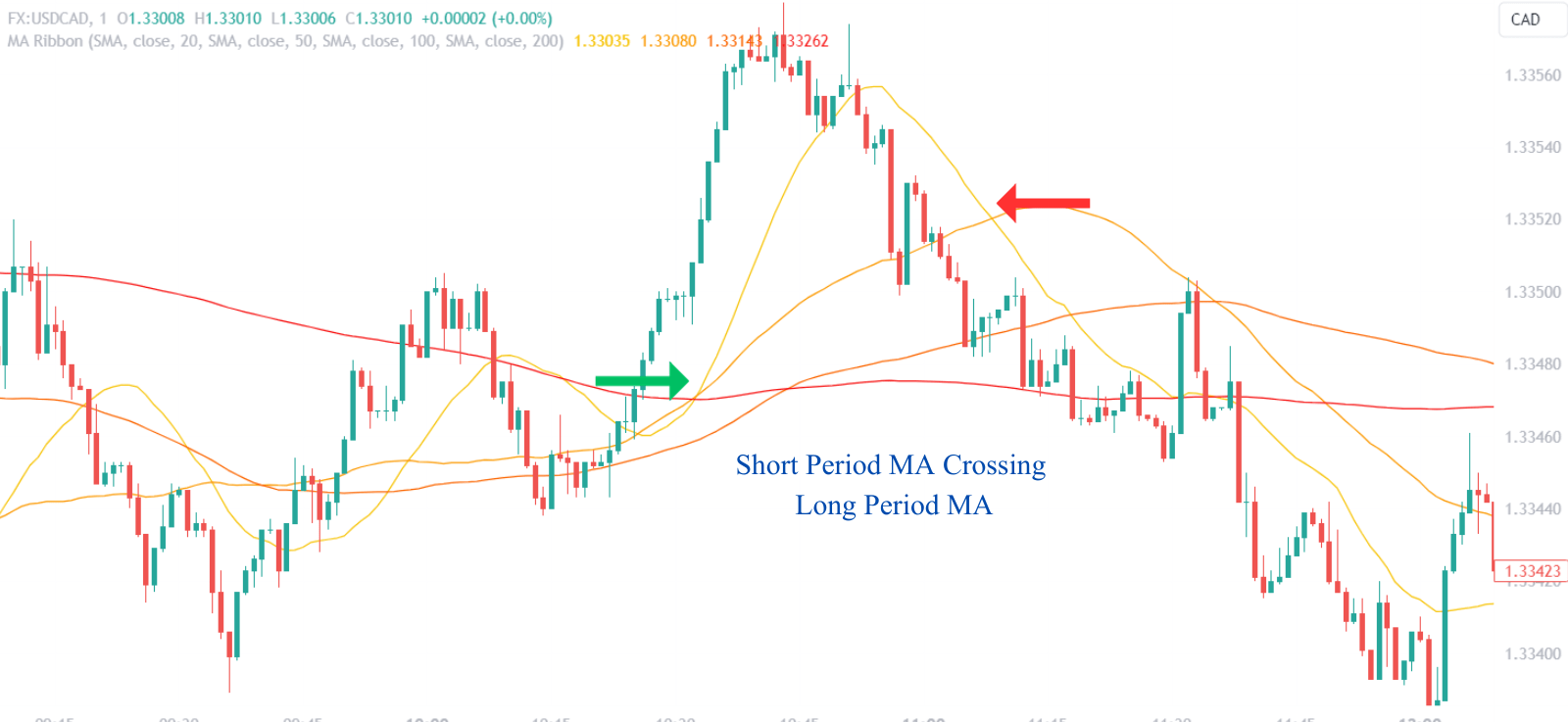

Na przykład trader może zająć pozycję długą, gdy akcja cenowa zamknie się nad wstęgą, szczególnie jeśli krótkoterminowe średnie kroczące przekroczyły ostatnio średnie długoterminowe. To skrzyżowanie można postrzegać jako potwierdzenie dynamiki wzrostowej. A ciasny stop-loss jest często umieszczany tuż pod wstęgą lub najnowszą linią średniej ruchomej na wstędze, która działała jako wsparcie.

Wykorzystanie rozszerzeń wstążek

Wydłużenia wstęgi, gdzie zwiększa się odległość pomiędzy średnimi kroczącymi, wskazują na rosnącą siłę trendu. Traders uważaj na te rozszerzenia jako znak do wejścia tradejest w kierunku trendu. Ekspansja po okresie konsolidacji lub przeplatania się wstęgi może stanowić szczególnie silny sygnał wejścia, ponieważ sugeruje wybicie z niezdecydowania do nowego trendu.

| Stan wstążki | Implikacja | Potencjalne działanie |

|---|---|---|

| Rosnąca Wstążka | Potwierdzenie trendu byczego | Zainicjuj pozycję długą |

| Zstępująca wstążka | Potwierdzenie trendu niedźwiedzi | Zainicjuj krótką pozycję |

| Rozszerzenie wstążki | Rosnąca siła trendu | Wpisz w Kierunek trendu |

Wykorzystanie spadków cen

Cofnięcie cen do wstęgi może służyć jako strategiczne punkty wejścia, zwłaszcza gdy wycofanie następuje przy niskim wolumenie, co sugeruje brak przekonania o zniesieniu ceny. Traders może próbować zająć pozycję, gdy cena dotknie lub nieznacznie przebije wstęgę, ale znajdzie wsparcie, co oznacza, że główny trend pozostaje nienaruszony.

Monitorowanie średnich ruchomych przekroczeń

Ruchome średnie skrzyżowania na wstążce oferują dodatkowe wskazówki dotyczące wejścia. A krótkoterminowa średnia ruchoma przekraczająca średnią długoterminową w obrębie wstęgi może być impulsem do zwyżkowego wejścia, szczególnie jeśli nastąpi po okresie konsolidacji cen. I odwrotnie, krótkoterminowe średnie przecięcie poniżej sygnalizuje potencjalne krótkie wejście. Te skrzyżowania są bardziej znaczące, gdy towarzyszy im zwiększony wolumen obrotu, co zwiększa niezawodność sygnału.

Reagowanie na zmiany pędu

Wreszcie, traders powinien reagować na zmiany pędu wskazywane przez prędkość i charakter zmian wyrównania średnich kroczących. Szybkie ustawienie krótszych średnich kroczących na szczyt wstęgi może poprzedzać silne ruchy cen, gwarantując wpisy w odpowiednim czasie. I odwrotnie, spowolnienie zmiany kierunku lub odwrócenie kolejności może wymagać ostrożności lub ponownej oceny strategii wejścia.

W praktyce wstęgę średniej ruchomej należy stosować w połączeniu z innymi wskaźnikami i metodami analizy w celu filtrowania sygnałów i zmniejszania prawdopodobieństwa fałszywych wpisów. Należy wziąć pod uwagę kontekst rynkowy i zmienność, ponieważ mogą one znacząco wpłynąć na skuteczność wstęgi jako narzędzia wejścia.

3.1. Identyfikacja kierunku trendu

Ocena orientacji wstęgi

Orientacja Wstążki Średniej Kroczącej odgrywa kluczową rolę w określeniu dominującego kierunku trendu. Wstążka gdzie krótkoterminowe średnie kroczące znajdują się powyżej długoterminowych wskazuje na dynamikę wzrostu cen. Układ ten sugeruje, że niedawna akcja cenowa była silniejsza niż wyniki w przeszłości, co zazwyczaj prowadzi do byczych perspektyw.

Odwrotnie, kiedy długoterminowe średnie kroczące wspinają się na szczyt wstęgiodzwierciedla dominację nastrojów niedźwiedzich. W tym przypadku cena spada lub przynajmniej osiąga gorsze wyniki w porównaniu ze średnią historyczną, co wskazuje na możliwy trend spadkowy.

Ocena zachowania wstążki

Zachowanie wstęgi na przestrzeni czasu dostarcza istotnych wskazówek na temat trwałości trendu. A spójna, wstęga wznosząca się ku górze utrzymujące się uporządkowane warstwy średnich kroczących oznacza stabilny trend wzrostowy. Z drugiej strony A wstęga opadająca w dół który utrzymuje swoją strukturę w stanie nienaruszonym, sugeruje utrzymujący się trend spadkowy.

Analiza zbieżności i rozbieżności wstążki

Konwergencja średnich kroczących w obrębie wstęgi, gdzie linie zbliżają się do siebie, często poprzedza trend spadkowy lub potencjalną zmianę kierunku. W przeciwieństwie, rozbieżność lub oddzielenie średnich kroczących sygnalizuje siłę trendu. Stopień rozbieżności może zapewnić wgląd w dynamikę trendu, przy czym szersza rozbieżność podkreśla silniejszy trend.

| Funkcja wstążki | Wskazanie |

|---|---|

| Uporządkowane, wznoszące się ku górze | Stabilny trend wzrostowy |

| Uporządkowane, opadające w dół | Trwały trend spadkowy |

| Konwergencja IZ | Osłabienie lub odwrócenie trendu |

| Rozbieżność MA | Silny trend z rozmachem |

Wstążka jako filtr trendu

Wstążka działa jak filtr, pomagając odróżnić autentyczne trendy od szumu rynkowego. Traders mogą zignorować krótkoterminowe wahania cen, które nie zakłócają ogólnej orientacji wstęgi, skupiając się zamiast tego na trwałych ruchach, które zmieniają strukturę wstęgi. Takie podejście pomaga w zmniejszeniu wpływu zmienności i niewielkich zniesień na analizę trendu.

3.2. Wykrywanie punktów wejścia

Ocena pozycjonowania według średniej ruchomej

Krytycznym aspektem wykrywania punktów wejścia za pomocą wstęgi średniej ruchomej jest obserwacja położenia średnich kroczących względem siebie i akcji cenowej. Zwrotnice są szczególnie godne uwagi; przecięcie krótkoterminowej średniej kroczącej powyżej długoterminowej może sygnalizować dogodny moment do wejścia na pozycję długą, natomiast scenariusz odwrotny może sugerować wejście na pozycję krótką. Znaczenie tych zwrotnic jest wzmacniane, gdy występują ze znaczną głośnością, zapewniając solidniejszy sygnał wejściowy.

Rozpoznawanie interakcji cenowych ze wstążką

Traders powinien zwracać szczególną uwagę na interakcję cen ze wstęgą średniej ruchomej. Cena utrzymująca się stale po jednej stronie wstęgi podkreśla kierunek trendu. Punkt wejścia często identyfikuje się wtedy, gdy cena po cofnięciu dotyka lub nieznacznie przekracza wstęgę, ale nie zamyka się po przeciwnej stronie, co wskazuje, że dominujący trend prawdopodobnie będzie kontynuowany.

Wykorzystanie szerokości wstążki do pomiaru czasu wejścia

Szerokość wstęgi średniej ruchomej może być potężnym wskaźnikiem punktów wejścia w czasie. Wąskie wstęgi sugerują konsolidację i potencjał wybicia rozwijające się wstążki odzwierciedlają zwiększoną dynamikę trendu. Traders może użyć rozwinięcia jako wskazówki do wprowadzenia a trade w kierunku poszerzenia, spodziewając się przyspieszenia trendu.

Wdrażanie wolumenu jako narzędzia potwierdzającego

Wolumen działa jako narzędzie potwierdzające podczas wykrywania punktów wejścia. Wzrost wolumenu towarzyszący ruchowi ceny po wstędze lub skrzyżowaniu w obrębie wstęgi dodaje wiarygodności sygnałowi. I odwrotnie, ruch cenowy o niskim wolumenie może nie być przekonujący i dlatego wymagać większej analizy przed podjęciem decyzji o wejściu.

Monitorowanie fałszywych sygnałów

Niezbędna jest czujność wobec fałszywych sygnałów. Nie każda interakcja ze wstęgą średniej ruchomej gwarantuje wejście na rynek, szczególnie na niestabilnych rynkach, gdzie cena często może przekroczyć wstęgę bez trwałego trendu. Dodatkowe wskaźniki, takie jak Relative Strength Index (RSI) lub Ruchoma średnia dywergencja konwergencji (MACD) można stosować w tandemie w celu odfiltrowania mniej niezawodnych sygnałów.

| Rodzaj sygnału | Stan | Potwierdzenie głośności | Działania |

|---|---|---|---|

| Wpis krzyżowy | Krótkie MA przecina się z długim MA | Wysoka głośność | Rozważ pozycję długą |

| Wpis krzyżowy | Krótkie MA przecina się z długim MA | Wysoka głośność | Rozważ krótką pozycję |

| Interakcja cenowa | Cena dotyka/powraca do wstęgi | Niska głośność | Należy zachować ostrożność |

| Potwierdzenie trendu | Cena pozostaje po jednej stronie wstążki | Stała głośność | Potwierdź kierunek trendu |

| Rozszerzenie wstążki | IZ rozchodzą się, wskazując na dynamikę | Zwiększanie głośności | Wprowadzanie czasu z trendem |

Systematycznie oceniając te czynniki, traders mogą z większą pewnością zlokalizować punkty wejścia, dopasowując je tradez panującą dynamiką rynku i ograniczając narażenie na fałszywe przebicia lub słabe trendy.

3.3. Potwierdzenie wpisu za pomocą dodatkowych wskaźników

Wykorzystanie RSI do walidacji trendów

Połączenia Indeks siły relatywnej (RSI) to oscylator pędu, który może zweryfikować punkty wejścia sygnalizowane przez wstęgę średniej ruchomej. Porównując wielkość ostatnich zysków z ostatnimi stratami, RSI pomaga zidentyfikować warunki wykupienia lub wyprzedania. Odczyt RSI powyżej 70 wskazuje na wykupienie rynku, natomiast odczyt poniżej 30 wskazuje na wyprzedanie rynku. Kiedy Wstążka Średniej Kroczącej sugeruje wpis, potwierdź go wartościami RSI, które są zgodne z kierunkiem trendu, bez sygnalizowania ekstremalnych warunków. Na przykład zwyżkowe wejście powinno być wspierane przez RSI powyżej progu wyprzedania, najlepiej rosnący w kierunku środka (50), co wskazuje na rosnącą dynamikę zwyżkową.

Włączenie MACD do potwierdzenia wejścia

Połączenia Średnia ruchoma Rozbieżność konwergencji (MACD) to kolejne narzędzie uzupełniające Wstążkę Średniej Kroczącej. Składa się z dwóch średnich kroczących (szybkiej i wolnej) oraz histogramu mierzącego odległość między nimi. Byczy sygnał zostaje wzmocniony, gdy linia MACD (szybka MA) przecina się powyżej linii sygnałowej (wolna MA), szczególnie jeśli to przecięcie następuje powyżej linii bazowej histogramu, co sugeruje dodatnią dynamikę. I odwrotnie, w przypadku sygnałów niedźwiedzich linia MACD przecinająca się poniżej linii sygnałowej, podczas gdy słupki histogramu schodzą poniżej linii bazowej, wzmacnia ważność trendu spadkowego.

Stosowanie wstęg Bollingera do analizy zmienności rynku

Bollinger Zespoły zapewnić wgląd w Zmienność rynku oraz poziomy cen w stosunku do średnich kroczących. Wstęgi rozszerzają się w okresach dużej zmienności i kurczą się w okresach niskiej zmienności. Przebicie ceny powyżej górnej wstęgi Bollingera może wskazywać na silny ruch w górę, szczególnie jeśli Wstążka średniej ruchomej jest zwyżkowa. Podobnie spadek ceny poniżej dolnego pasma może potwierdzić wejście w dół, pod warunkiem, że wstęga jest skierowana w dół. Linia środkowa wstęg Bollingera, zazwyczaj a prosta średnia ruchoma, służy również jako dodatkowy punkt odniesienia dla sygnałów Wstążki Średniej Kroczącej.

Wykorzystanie wskaźników opartych na wolumenie do potwierdzenia

Wskaźniki oparte na wolumenie, takie jak Bilans wolumenu (OBV) or Średnia cena ważona wolumenem (VWAP) może potwierdzić sygnały ze wstęgi średniej ruchomej. OBV dodaje wolumen w dni wzrostów i odejmuje go w dni spadków, oferując skumulowaną miarę, która może potwierdzić siłę trendu. Rosnący OBV wzdłuż rosnącej wstęgi wzmacnia zwyżkowe wejście. VWAP podaje średnią cenę dzienną, działając jako punkt odniesienia. Kiedy ceny są powyżej VWAP w połączeniu z byczą wstęgą, sugeruje to silny trend wzrostowy, faworyzujący długie wejścia.

| Wskaźnik | Potwierdzenie trendu | Stan idealny |

|---|---|---|

| RSI | Wyrównuje się z kierunkiem wstążki | Pozwala uniknąć odczytów skrajnego wykupienia/wyprzedania |

| MACD | Zwrotnica obsługuje sygnał wstęgowy | Histogram potwierdza kierunek pędu |

| Wstęga Bollingera | Przerwa cenowa jest zgodna ze wstążką | Wstęgi zgadzają się z oceną zmienności |

| OBV | Trend głośności pasuje do wstążki | Skumulowana objętość Wzrost wspiera trend |

| VWAP | Cena w stosunku do wstążki VWAP Matches | Ceny powyżej/poniżej VWAP Potwierdzają trend |

Integrując te wskaźniki w analizie, traders może uzyskać wielowymiarowy obraz rynku, zwiększając wiarygodność wpisów opartych na Wstążce Średniej Kroczącej. Każdy wskaźnik dodaje warstwę potwierdzenia, ograniczając ryzyko fałszywych alarmów i umożliwiając bardziej strategiczne podejmowanie decyzji.

4. Jakie są najlepsze praktyki w zakresie strategii wstęgi średniej ruchomej?

Optymalizuj ustawienia okresu pod kątem warunków rynkowych

Najlepsze praktyki w zakresie strategii Wstęgi średniej ruchomej obejmują optymalizację ustawień okresu dla określonych warunków rynkowych. Krótsze okresy mogą reagować na zmiany cen, oferując aktualne sygnały na niestabilnych rynkach. I odwrotnie, dłuższe okresy mogą być bardziej odpowiednie na rynkach, które charakteryzują się trendami, aby uniknąć zakłóceń rynkowych i krótkoterminowych wahań. Traders powinni regularnie testować historycznie różne kombinacje okresów, aby określić optymalne ustawienia dla swojego stylu handlu i bieżącego otoczenia rynkowego.

Równowaga między responsywnością a niezawodnością

Kluczem jest osiągnięcie równowagi między responsywnością a niezawodnością. Użyj różnych średnich kroczących, aby utworzyć kompleksową wstęgę, która może dokładnie odzwierciedlać różną dynamikę rynku. Powszechnym podejściem jest uwzględnienie kombinacji krótko-, średnio- i długoterminowych średnich kroczących. Taka konfiguracja umożliwia wykrywanie zarówno bezpośrednich ruchów cen, jak i bardziej ustalonych trendów, zapewniając warstwową perspektywę dynamiki rynku.

Zastosuj spójną analizę wizualną

Konsekwentna analiza wizualna ma kluczowe znaczenie przy interpretacji Wstęgi średniej ruchomej. Zwróć uwagę na separację i kolejność średnich kroczących. Dobrze uporządkowana, wachlarzowata struktura zwykle wskazuje na wyraźny trend, natomiast splątany lub zbiegający się zestaw linii może sygnalizować utratę siły trendu lub konsolidację rynku. Aby uniknąć błędnej interpretacji, wskazówki wizualne należy zawsze oceniać w kontekście niedawnych działań cenowych.

Zintegruj z innymi wskaźnikami technicznymi

Uwzględnij inne wskaźniki techniczne w celu sprawdzenia poprawności sygnałów. Chociaż wstęga średniej ruchomej jest potężnym narzędziem sama w sobie, jest najbardziej skuteczna w połączeniu z innymi wskaźnikami, takimi jak RSI, MACD lub wstęgi Bollingera. Te uzupełniające narzędzia mogą pomóc potwierdzić siłę, dynamikę i potencjalne odwrócenie trendu, prowadząc do bardziej świadomych decyzji handlowych.

Monitoruj kontekst rynkowy i odpowiednio dostosowuj

Zawsze bierz pod uwagę szerszy kontekst rynkowy. Publikacje danych ekonomicznych, wydarzenia geopolityczne i nastroje rynkowe mogą mieć wpływ na działania cenowe i skuteczność strategii Wstęgi średniej ruchomej. Bądź na bieżąco z szerszymi warunkami rynkowymi i bądź przygotowany na odpowiednie dostosowanie strategii. Może to obejmować zaostrzenie zleceń stop-loss przed ważnymi ogłoszeniami lub ponowną ocenę wybranych okresów średniej ruchomej w odpowiedzi na zmianę zmienności rynku.

Stosując się do tych najlepszych praktyk, traders może zwiększyć skuteczność strategii wstęgi średniej ruchomej, potencjalnie prowadząc do skuteczniejszych wyników handlowych.

4.1. Rozważania dotyczące ram czasowych

Rozważania dotyczące ram czasowych

Integrując wstęgę średniej ruchomej ze strategią handlową, wybór ram czasowych ma kluczowe znaczenie. Różne ramy czasowe mogą znacząco wpłynąć na interpretację trendów rynkowych i wynikające z nich decyzje handlowe. Krótsze ramy czasowe, podobnie jak wykresy od 1 do 15 minut, są zwykle wykorzystywane przez dzień traders którzy chcą uchwycić szybkie, śróddzienne zmiany cen. Te traders polegają na wstążce w celu natychmiastowej identyfikacji trendów oraz szybkich punktów wejścia i wyjścia. Wiąże się to jednak ze zwiększonym szumem rynkowym, który może prowadzić do większej częstotliwości fałszywych sygnałów.

Dłuższe ramy czasowe, takie jak wykresy 4-godzinne, dzienne lub tygodniowe, są preferowane przez zamach i pozycja traders, Te traders mniej przejmują się krótkoterminowymi wahaniami, a bardziej skupiają się na wychwytywaniu większych ruchów na rynku w ciągu dni, tygodni, a nawet miesięcy. W tych ramach czasowych Wstążka średniej ruchomej pomaga odfiltrować drobne zmiany cen i zapewnia jaśniejszy obraz panującego trendu. Dłuższe ramy czasowe zazwyczaj oferują bardziej wiarygodne sygnały, ponieważ odzwierciedlają bardziej znaczące zmiany nastrojów na rynku.

| Rama czasowa | Styl handlu | Wstążka Charakterystyka | Niezawodność sygnału |

|---|---|---|---|

| Krótki (1-15 min) | Day Trading | Szybka identyfikacja trendów | Niższy (więcej hałasu) |

| Długie (4 godziny dziennie) | Obrót/pozycja | Filtruje niewielkie wahania cen | Wyższy (mniejszy hałas) |

Jest to również niezbędne traders, aby dostosować ramy czasowe do ich indywidualnego stylu handlu i tolerancji ryzyka. Niedopasowanie może powodować dyskomfort i nieprawidłowe ustawienie tradeS. Na przykład niechęć do ryzyka trademoże uznać, że częste korekty wymagane w ramach strategii krótkoterminowej są zbyt stresujące, gdy jest aktywny trader może uznać dłuższe ramy czasowe za zbyt wolne i nie odpowiadające ich potrzebom.

Parametry Wstęgi średniej ruchomej należy dostosować do wybranego przedziału czasowego. Krótsze okresy średniej ruchomej są na ogół lepsze w krótszych ramach czasowych, podczas gdy dłuższe okresy są bardziej odpowiednie w przypadku dłuższych ram czasowych. To dostosowanie zapewnia, że wstęga pozostaje wrażliwa na specyficzną dynamikę rynku w wybranych ramach czasowych, poprawiając tradezdolność r do podejmowania świadomych decyzji.

4.2. Techniki zarządzania ryzykiem

Zmiana wielkości pozycji

Rozmiar pozycji jest podstawową techniką zarządzania ryzykiem. Polega ona na ustaleniu kwoty kapitału przeznaczonego na a trade na podstawie tradetolerancja ryzyka r i wielkość konta. Powszechną metodą jest ryzykowanie niewielkiego procentu konta na jednym trade, zazwyczaj od 1% do 2%. Strategia ta gwarantuje, że seria strat nie obciąży znacząco konta, pozwalając na: trader, aby kontynuować działalność nawet podczas passy porażek.

Zlecenia Stop-Loss

Zlecenia stop-loss są kluczowe dla kontrolowania potencjalnych strat. Zlecenia te są ustawione na z góry określonym poziomie i automatycznie zamykają pozycję, gdy cena osiągnie ten punkt. W kontekście Wstęgi średniej kroczącej stop-loss może zostać umieszczony tuż poniżej kluczowej średniej kroczącej na wstędze lub pod ostatnim dołkiem na pozycji długiej. W przypadku krótkiej pozycji stop-loss można umieścić powyżej kluczowej średniej kroczącej lub ostatniego szczytu wahań.

Zamówienia typu Take Profit

Równie ważne są zlecenia typu take-profit, które blokują zyski poprzez zamknięcie pozycji po osiągnięciu ceny docelowej. Ustawianie tych zleceń wymaga zrozumienia zmienności rynku i średniego ruchu cen. Podczas korzystania ze wstążki średniej ruchomej poziomy realizacji zysku mogą pokrywać się z kluczowymi poziomami oporu w trendzie wzrostowym lub poziomami wsparcia w trendzie spadkowym.

Końcowe przystanki

Końcowe przystanki oferują dynamiczne podejście do zarządzania ryzykiem. Dostosowują się w miarę przesuwania się ceny na korzyść trade, zachowując część zysków w przypadku odwrócenia się sytuacji na rynku. Trailing stop można ustawić w stałej odległości od ceny rynkowej lub w oparciu o wskaźnik techniczny, taki jak średnia ruchoma ze wstęgi.

Dywersyfikacja

Wreszcie dywersyfikacja w różnych klasach aktywów lub sektorach rynku może ograniczyć ryzyko niesystematyczne. Nie eksponując nadmiernie jednolitego rynku, traders mogą zmniejszyć skutki pogorszenia koniunktury w poszczególnych sektorach. Połączenie strategii wstęgi średniej ruchomej z dywersyfikacją pomaga zrównoważyć portfel, potencjalnie wygładzając zyski w czasie.

| Technika zarządzania ryzykiem | Cel | Implementacja ze wstążką średniej ruchomej |

|---|---|---|

| Zmiana wielkości pozycji | Ogranicz ekspozycję na trade | Przeznacz niewielki procent konta |

| Zlecenia Stop-Loss | Kontroluj potencjalne straty | Ustaw poniżej/powyżej kluczowych MA lub punktów obrotu |

| Zamówienia typu Take Profit | Bezpieczne zyski | Dopasuj do poziomów oporu/wsparcia |

| Końcowe przystanki | Zachowaj zyski, gdy cena porusza się na korzyść | Dostosuj w oparciu o zmiany cen lub MA |

| Dywersyfikacja | Zmniejsz ryzyko specyficzne dla sektora | Rozpiętość tradew różnych zasobach |

Stosując te techniki zarządzania ryzykiem, traders może pomóc chronić swój kapitał, wykorzystując strategię średniej ruchomej wstęgi do poruszania się po rynkach.

4.3. Łączenie z innymi strategiami handlowymi

Harmonizacja z technikami Price Action

Integracja wstążki średniej ruchomej z strategie price action wzmacnia tradezdolność r do rozpoznawania punktów wejścia wysokiej jakości. Akcja cenowa koncentruje się na analizie czystych ruchów, wzorców i formacji cenowych bez polegania na dodatkowych wskaźnikach. Kiedy wstęga średniej ruchomej wskazuje potencjalne wejście, potwierdzenie poprzez akcję cenową – taką jak formacja zwyżkowego objęcia lub przełamanie kluczowego poziomu oporu – może zapewnić większy stopień przekonania trade.

Synergia z wzorcami wykresów

Wzory wykresów, np głowa i ramiona, trójkąty, or flagi, można również zsyntetyzować za pomocą wstęgi średniej ruchomej. Wzory te często sygnalizują kontynuację lub odwrócenie, a gdy pokrywają się z kierunkiem trendu wskazanym przez wstęgę, prawdopodobieństwo pomyślnego trade może wzrosnąć. Na przykład formacja flagi pojawiająca się nad zorientowaną na byki wstęgą średniej ruchomej może zwiększyć prawdopodobieństwo wybicia w górę.

Strategiczna integracja ze zniesieniami Fibonacciego

Fibonacciego retracements są popularnym narzędziem do identyfikacji potencjalnych poziomów wsparcia i oporu w oparciu o poprzednie wahania rynku. Kiedy wstęga sugeruje zwyżkowy trend, a cena powraca do znaczącego poziomu Fibonacciego, takiego jak zniesienie 61.8%, i utrzymuje się, zbieg tych sygnałów może służyć jako solidny punkt wejścia dla długiej pozycji. I odwrotnie, w przypadku trendu spadkowego powrót do poziomu oporu Fibonacciego, który pokrywa się z wytycznymi wstęgi, może być optymalnym punktem do zainicjowania krótkiej pozycji.

Koordynacja z teorią fal Elliotta

Zasady Elliott Wave Theory można skoordynować ze wstęgą średniej ruchomej, aby przewidywać kontynuację lub odwrócenie trendu. Jeśli wstęga wskaże silny trend, a analiza Elliotta Wave wykaże zakończenie fali korekcyjnej, wejście na początku kolejnej fali impulsowej zrówna się z istniejącą dynamiką, potencjalnie prowadząc do bardziej zyskownego wyniku.

Zbieg z formacjami świecznikowymi

Wreszcie formacje świecowe takie jak młoty, spadające gwiazdy lub doji mogą być potężne w połączeniu ze wstążką. Świeca doji formująca się na krawędzi wstęgi podczas wycofywania może sygnalizować niezdecydowanie i potencjalne wznowienie trendu. Kiedy te sygnały świecowe pojawiają się zsynchronizowane z kierunkiem trendu wstęgi, mogą działać jako katalizator wejścia lub wyjścia trades.

Strategicznie łącząc wstęgę średniej ruchomej z tymi różnorodnymi strategiami handlowymi, traders może skonstruować wieloaspektowe podejście, które wykorzystuje mocne strony kilku metod analitycznych. Integracja ta może prowadzić do bardziej szczegółowego zrozumienia rynku, umożliwiając tradeaby podejmować decyzje z większą pewnością i precyzją.

5. Co należy wziąć pod uwagę przed użyciem wstęgi średniej ruchomej?

Ocena rodzaju i warunków rynku

Przed wdrożeniem Wstążki Średniej Kroczącej zidentyfikuj typ rynku – wahający się lub trendujący – ponieważ wpływa to na skuteczność wskaźnika. W silny rynek trendów, wstęga zapewnia wyraźne sygnały, a jej liczne średnie kroczące oferują dynamiczne poziomy wsparcia lub oporu. Jednakże w A rynek wahadłowy, średnie kroczące mogą powodować liczne przecięcia, co prowadzi do fałszywych sygnałów i potencjalnych strat.

Dostosowywanie okresów średniej ruchomej

Dostosowanie średnich kroczących na wstążce ma kluczowe znaczenie, aby dostosować je do celów handlowych i charakterystyki konkretnego aktywa. Rynki o dużej zmienności może wymagać krótszych średnich kroczących w celu szybszych reakcji, podczas gdy mniej niestabilne rynki skorzystaj z dłuższych okresów filtrujących hałas. Ciągłe weryfikacja historyczna i korekty zapewniają, że okresy wstęgi pozostają odpowiednie do bieżących warunków rynkowych.

Korelacja ze strategią handlową

Upewnij się, że wstęga średniej ruchomej jest zgodna z ogólną strategią handlową. Powinien uzupełniać Twój styl handlu, tolerancję na ryzyko i preferencje dotyczące ram czasowych. Na przykład, skalpery i dzień traders może zastosować ciaśniejszą wstęgę w przypadku sygnałów krótkoterminowych, natomiast huśtawka traders mogą preferować szerszą wstęgę w celu potwierdzenia długoterminowego trendu.

Integracja z innymi narzędziami technicznymi

Chociaż wstęga średniej ruchomej jest kompleksowym narzędziem, nie należy jej używać samodzielnie. Integracja go z innymi instrumentami analizy technicznej zwiększa dokładność sygnału. Upewnij się, że narzędzia te nie dostarczają zbędnych informacji, ale raczej oferują różne perspektywy, takie jak wolumen, dynamika lub zmienność.

Świadomość wydarzeń gospodarczych i komunikatów prasowych

Bądź na bieżąco z wydarzeniami gospodarczymi i komunikatami prasowymi, ponieważ mogą one drastycznie wpłynąć na warunki rynkowe i działanie wskaźników technicznych, takich jak Wstążka Średniej Kroczącej. Nagłe ruchy na rynku spowodowane wydarzeniami informacyjnymi mogą nie zostać dokładnie odzwierciedlone przez wskaźnik, co może prowadzić do mylących sygnałów. Wskazane jest unikanie handlu podczas głównych publikacji wiadomości lub dostosowanie strategii w celu uwzględnienia zwiększonej zmienności.

Biorąc pod uwagę te czynniki, traders mogą zoptymalizować wykorzystanie wstęgi średniej ruchomej w swoim arsenale handlowym, poprawiając swoją zdolność do skutecznego poruszania się po różnych scenariuszach rynkowych.

5.1. Warunki rynkowe i zmienność

Ocena zmienności za pomocą wstęgi średniej ruchomej

Zmienność odgrywa kluczową rolę w efektywności Wstążki Średniej Kroczącej. Wysoka zmienność często skutkuje szerszymi spreadami pomiędzy średnimi kroczącymi, sygnalizując silne trendy, ale także większe ryzyko szybkiego odwrócenia się. Odwrotnie, niska lotność może prowadzić do węższych spreadów i częstszych przekroczeń, co wskazuje na konsolidację rynku z mniejszą dynamiką kierunkową.

Traders może mierzyć zmienność obserwując rozszerzanie się i kurczenie wstążki. Rozszerzająca się wstęga sugeruje rosnącą zmienność i potencjalnie trend wzmacniający. Z drugiej strony kurcząca się wstęga może sygnalizować malejącą zmienność, często związaną z nadchodzącą zmianą kierunku trendu lub przejściem na rynek ograniczony zakresem.

| Poziom zmienności | Rozpięta wstążka | Implikacje rynkowe |

|---|---|---|

| Wysoki | szeroki | Silny trend, wyższe ryzyko |

| niski | Wąski | Konsolidacja, niższe ryzyko |

Aby poruszać się po niestabilnych rynkach za pomocą wstęgi średniej ruchomej, zaleca się dostosowanie wrażliwość średnich kroczących. Krótsze okresy można zastosować, aby szybko reagować na zmiany cen, natomiast dłuższe okresy mogą złagodzić efekt zmienności, zapewniając gładszą linię trendu i mniej podatną na bicze.

Zawierające a indeks zmienności, takie jak VIX lub a wskaźnik oparty na zmienności, jak Średnia True Range (ATR) może zapewnić dodatkowy kontekst. Narzędzia te mogą pomóc w potwierdzeniu, czy bieżąca zmienność rynku jest zgodna z sygnałami ze wstęgi średniej ruchomej, umożliwiając bardziej zróżnicowane wejścia i wyjścia.

Aktywnie monitorując i dostosowując się do panującej zmienności, traders może dostosować responsywność Wstążki średniej ruchomej, zwiększając jej użyteczność jako elementu kompleksowej strategii handlowej.

5.2. Ograniczenia wstęgi średniej ruchomej

Opóźniona natura

Wstążka średniej ruchomej z założenia jest wskaźnik opóźnienia. Do generowania linii z natury opiera się na danych dotyczących cen z przeszłości, co oznacza, że zapewnia perspektywę historyczną i może nie przewidywać dokładnie przyszłych ruchów cen. To opóźnienie może powodować opóźnienia w generowaniu sygnału, co prowadzi do późne wejścia lub wyjścia na szybko zmieniających się rynkach.

Przejrzystość sygnału na rynkach bocznych

Wstążka średniej ruchomej może generować niejednoznaczne sygnały na rynkach bocznych lub wahadłowych. Średnie kroczące mają tendencję do częstego zbiegania się i krzyżowania, co może skutkować serią fałszywych startów lub mylących wskazań trendów. Może to prowadzić do wzrostu kosztów handlowych i zmniejszenia rentowności z powodu piły biczowej trades.

Nadmierne poleganie i samozadowolenie

Traders może nadmiernie polegać na wstędze średniej ruchomej, zakładając, że jest to niezawodne narzędzie do analizy rynku. Taka nadmierna pewność siebie może prowadzić do samozadowolenie, Gdzie tradeZaniedbujemy inne ważne aspekty analizy technicznej, takie jak cena akcji or Tom. Żadnego pojedynczego wskaźnika nie należy stosować oddzielnie, a wstęga nie jest tu wyjątkiem.

Wrażliwość na warunki rynkowe

Dostosowywanie czułości wstęgi średniej ruchomej to miecz obosieczny. Ustaw zbyt krótkie średnie kroczące, a wstęga będzie reagować na każdą niewielką zmianę ceny, zwiększając ryzyko fałszywe sygnały. Ustaw je zbyt długo, a wstęga może wygładzić ważne ruchy rynkowe, powodując opóźnione reakcje do rzeczywistych zmian trendów.

Wpływ zmienności

Skoki zmienności może mieć niekorzystny wpływ na działanie Wstążki Średniej Kroczącej. Wysoka zmienność może prowadzić do poszerzenia wstęgi, co może sugerować silny trend, podczas gdy w rzeczywistości może to być przejściowa nadmierna reakcja rynku. I odwrotnie, niska zmienność może spowodować kurczenie się wstęgi, potencjalnie minimalizując znaczenie prawdziwego rozwoju trendu.

| Ograniczenie | Konsekwencja |

|---|---|

| Wskaźnik opóźnienia | Spóźnione wejścia/wyjścia, stracone szanse |

| Boczne sygnały rynkowe | Niejednoznaczne sygnały, większa liczba fałszywych alarmów |

| Nadmierne poleganie | Zaniedbanie innych narzędzi analitycznych, samozadowolenie |

| Regulacja czułości | Ryzyko fałszywych sygnałów lub opóźnionego rozpoznania trendu |

| Wpływ zmienności | Błędna interpretacja siły lub słabości trendów |

Zrozumienie tych ograniczeń jest kluczowe dla traders, aby ograniczyć ryzyko i skutecznie zastosować wstęgę średniej ruchomej w ramach szerszej strategii handlowej.

5.3. Znaczenie weryfikacji historycznej

Testowanie historyczne: konieczność walidacji strategii

Testowanie historyczne jest integralną częścią opracowywania i udoskonalania strategii handlowych. Stosując Wstążka średniej ruchomej do danych historycznych, traders może obiektywnie ocenić skuteczność tego narzędzia w różnych warunkach rynkowych. Proces ten pozwala na optymalizację parametrów wstęgi, np. wybór okresów średniej ruchomej, które najlepiej odpowiadają akcjom cenowym i zmienności aktywów.

Kluczowa korzyść z weryfikacji historycznej polega na możliwości uwypuklenia mocnych i słabych stron strategii bez narażania rzeczywistego kapitału. Na przykład: trader może określić, czy wstęga średniej ruchomej konsekwentnie dostarcza sygnały wczesnego wejścia na rynki w trendzie lub czy generuje zbyt wiele fałszywych alarmów w okresach ograniczonych zakresem. Identyfikując te wzorce, traders można ustawić odpowiednie filtry i dostosować techniki zarządzania ryzykiem, takie jak umieszczanie zleceń stop-loss i take-profit, w celu poprawy ogólnej skuteczności ich podejścia.

Co więcej, weryfikacja historyczna ułatwia stress testing w ramach różnych scenariuszy rynkowych, w tym zdarzeń o dużej zmienności i nietypowych zakłóceń na rynku. Tradezyskują wgląd w to, jak strategia zachowałaby się podczas poprzednich kryzysów rynkowych, umożliwiając im włączenie środków zapobiegawczych do swoich bieżących planów handlowych.

Chociaż weryfikacja historyczna nie gwarantuje przyszłych wyników ze względu na stale zmieniającą się dynamikę rynku, stanowi kluczowy krok w opracowywaniu strategii. To pomaga traders budują zaufanie do swojej metodologii i stanowią podstawę do ciągłego doskonalenia. Regularne weryfikacje historyczne w połączeniu z testami przyszłości w środowisku demonstracyjnym zapewniają, że strategia pozostaje trafna i solidna w kontekście zmieniającego się krajobrazu rynkowego.

| Aspekt weryfikacji historycznej | Cel | Wynik |

|---|---|---|

| Optymalizacja parametrów | Dostosuj ustawienia średniej ruchomej wstążki | Lepsze dostosowanie strategii do trendów rynkowych |

| Ocena wydajności | Oceń skuteczność strategii historycznej | Świadome dostosowanie podejścia do handlu |

| Zarządzanie ryzykiem | Badanie skuteczności środków ochronnych | Ulepszona taktyka ochrony kapitału |

| Testy warunków skrajnych | Symuluj odporność strategii na kryzysy | Gotowość na ekstremalne warunki rynkowe |

Uznając weryfikację historyczną za kamień węgielny rozwoju strategii, traders zapewniają, że użycie Wstążki Średniej Kroczącej nie opiera się na założeniach teoretycznych, ale na dowodach empirycznych, które wytrzymują próbę czasu.