1. Przegląd wskaźnika Stochastic Momentum Index (SMI).

Stochastic Momentum Index (SMI) to zaawansowana wersja tradycyjnego oscylatora stochastycznego, wskaźnik pędu który mierzy pozycję ceny papieru wartościowego w stosunku do jego górnego/dolnego zakresu w ustalonym okresie. Opracowany przez Williama Blau na początku lat 1990. wskaźnik SMI ma na celu zapewnienie bardziej szczegółowego wglądu w dynamikę instrumentu finansowego poprzez rozważenie, gdzie cena zamknięcia znajduje się w stosunku do środka tego samego górnego/dolnego zakresu. Dzięki temu wskaźnik jest płynniejszy, bardziej responsywny i lepiej dostosowany do identyfikowania siły lub słabości bieżącego trendu.

1.1. Definicja i obliczenia

SMI rozwija koncepcję oscylatora stochastycznego, koncentrując się na odległości między ceną zamknięcia a środkiem górnego/dolnego zakresu, a nie na pozycji ceny zamknięcia w samym górnym/dolnym zakresie. Wzór na obliczenie SMI składa się z kilku etapów, do których zalicza się wygładzenie różnicy pomiędzy punktem bliskim i środkowym oraz wygładzenie możliwego zakresu. Wartości te są następnie wykorzystywane do obliczenia wartości SMI, która jest wykreślana względem linii sygnałowej w celu wygenerowania sygnałów transakcyjnych.

1.2. Cel i zastosowanie

Podstawowym celem SMI jest identyfikacja kierunku dynamiki cen i potencjalnych punktów odwrócenia na rynku. Jest to szczególnie przydatne w rozróżnieniu pomiędzy byczymi i niedźwiedzimi ruchami cenowymi i może pomóc traders wyznacza optymalne punkty wejścia i wyjścia. Ze względu na swoją czułość i dokładność SMI jest cennym narzędziem zarówno w perspektywie krótkoterminowej traders i inwestorzy długoterminowi, którzy chcą wykorzystać trendy rynkowe.

1.3. Podstawowe zasady

SMI działa w oparciu o kilka podstawowych zasad:

- Przekroczenia linii zerowej: Wartość SMI przekraczająca linię zerową lub powyżej linii zerowej oznacza odpowiednio wzrost lub spadek.

- Rozbieżność: Rozbieżność ma miejsce, gdy cena papieru wartościowego osiąga nowe maksimum lub minimum, które nie jest potwierdzone przez SMI, co potencjalnie wskazuje na odwrócenie sytuacji.

- Poziomy wykupienia/wyprzedania: W przeciwieństwie do tradycyjnego stochastycznego oscylatory, SMI nie ma ustalonych poziomów wykupienia i wyprzedania, co zapewnia mu elastyczność w różnych warunkach rynkowych.

| Cecha | Opis |

|---|---|

| Rodzaj Nieruchomości | Wskaźnik pędu |

| Opracowany przez | Williama Blau |

| Cel | Aby zmierzyć dynamikę, porównując cenę zamknięcia ze środkiem górnego/dolnego zakresu |

| Złożoność obliczeń | Umiarkowany, obejmuje wygładzanie i porównywanie |

| Pierwsze użycie | Identyfikacja siły, kierunku i potencjalnego odwrócenia trendu |

| Najlepszy dla | Traders i inwestorzy chcący udoskonalić punkty wejścia/wyjścia w oparciu o dynamikę |

2. Proces obliczania wskaźnika Stochastic Momentum Index (SMI).

Obliczanie Stochastic Momentum Index (SMI) to wieloetapowy proces, który udoskonala dane dotyczące cen w celu uzyskania wskaźnika zdolnego do uwydatnienia pędu z większą precyzją niż tradycyjne oscylatory stochastyczne. W tej sekcji proces obliczeń został podzielony na podstawowe elementy, szczegółowo wyjaśniając każdy krok, aby zapewnić jasne zrozumienie sposobu wyznaczania SMI.

2.1. Podział formuły

Obliczenie SMI obejmuje kilka kluczowych wzorów:

- Obliczanie linii D:

- D = (Zamknij – (Wysoki + Niski) / 2) / Wysoki – Niski

- Formuła ta oblicza różnicę pomiędzy ceną zamknięcia a środkiem górnego/dolnego zakresu, a następnie dzieli ją przez zakres (najwyższy – najniższy) ceny w danym okresie. Wartość ta jest następnie wygładzana metodą prostą lub wykładniczą średnia ruchoma.

- Wygładzanie linii D:

- Pierwsze wygładzenie: Nałóż 3-kropkę wykładnicza średnia ruchoma (EMA) do linii D.

- Drugie wygładzanie: Na wynik pierwszego wygładzenia należy zastosować kolejne wygładzenie, zazwyczaj 3-okresową EMA.

- Obliczanie SMI:

- SMI = ((Dwygładzone - Dwygładzona średnia) / (0.5 x Dzakres wygładzony)) x 100

- SMI oblicza się, biorąc wygładzoną wartość D, odejmując wygładzoną średnią D, a następnie dzieląc przez połowę wygładzonego zakresu D i na koniec mnożąc przez 100, aby wyrazić to jako procent.

- Linia sygnałowa:

- Linia sygnałowa, która zazwyczaj jest a prosta średnia ruchoma SMI, jest również obliczany w celu generowania sygnałów transakcyjnych poprzez crossovery.

2.2. Obliczenia krok po kroku

Aby obliczyć SMI:

- Określ maksimum, minimum i zamknięcie: Zidentyfikuj najwyższe, najniższe i ceny zamknięcia w analizowanym okresie.

- Oblicz linię D: Skorzystaj z podanego wzoru, aby obliczyć wartość linii D.

- Wygładź linię D: Zastosuj określone wykładnicze średnie kroczące, aby wygładzić linię D, robiąc to dwukrotnie.

- Oblicz SMI: Postępuj zgodnie ze wzorem, aby obliczyć wartość SMI.

- Wyprowadź linię sygnału: Oblicz średnią ruchomą SMI dla określonego okresu (często 9 okresów).

2.3. Parametry i regulacje

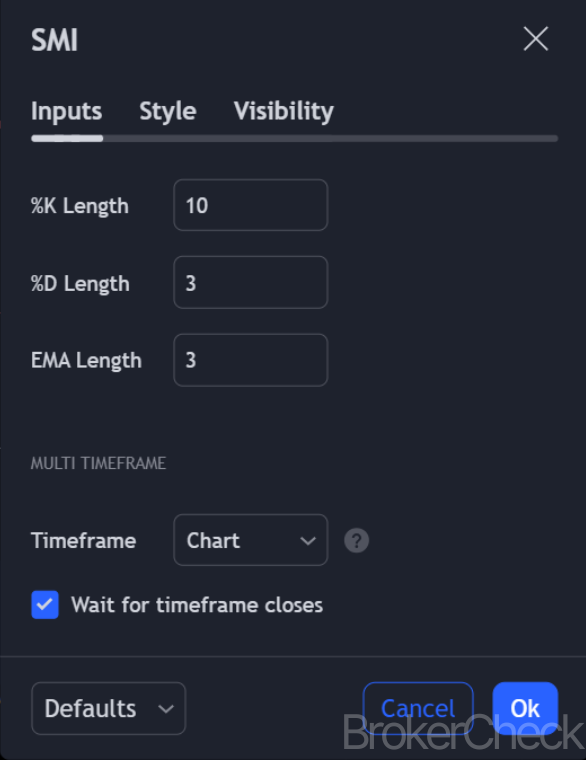

Standardowe parametry do obliczania SMI to:

- Długość wygładzania linii D: 3 okresy.

- Długość wygładzania SMI: 3 okresy na pierwsze wygładzenie linii D i kolejne 3 na drugie wygładzenie.

- Okres linii sygnałowej: Zazwyczaj ustawiony na 9 okresów.

Parametry te można jednak dostosować, aby dopasować je do różnych stylów handlu i ram czasowych. Wydłużenie okresów wygładzania sprawi, że SMI będzie mniej czuły i płynniejszy, co może być lepsze w przypadku długoterminowej analizy trendów. Skrócenie okresów sprawi, że SMI będzie bardziej responsywny i odpowiedni do handlu krótkoterminowego.

| Ewolucja krok po kroku | Przetwarzanie | Opis |

|---|---|---|

| 1 | Wysoki, niski, blisko | Określ najwyższe, najniższe i ceny zamknięcia w danym okresie. |

| 2 | Obliczanie linii D | Oblicz wartość linii D. |

| 3 | Wygładzanie linii D | Zastosuj EMA, aby wygładzić linię D. |

| 4 | Obliczenia SMI | Wyprowadź wartość SMI za pomocą wygładzonej linii D. |

| 5 | Linia sygnału | Oblicz średnią ruchomą SMI jako linię sygnałową. |

3. Optymalne wartości dla konfiguracji w różnych ramach czasowych

Stochastic Momentum Index (SMI) jest uniwersalny i umożliwia dostosowanie jego parametrów do różnych potrzeb strategie handlowe i ramy czasowe. Ta zdolność adaptacji jest kluczowa dla traders mające na celu maksymalizację efektywności wskaźnika w różnych warunkach rynkowych. W tej sekcji omówiono optymalne wartości konfiguracji SMI dla krótkoterminowych, średnioterminowych i długoterminowych ram czasowych handlu, zapewniając wgląd w to, w jaki sposób korekty tych parametrów mogą poprawić decyzje handlowe.

3.1. Handel krótkoterminowy

Krótkoterminowe traders, takie jak dzień traders lub skalpery wymagają szybkich i responsywnych wskaźników, aby dotrzymać kroku szybkim ruchom na rynku. Dla tych traders, należy dostosować ustawienia SMI w celu uzyskania wyższej czułości.

- Długość: Zmniejszenie parametru długości (liczby okresów używanych do obliczeń) może sprawić, że SMI będzie bardziej responsywny. Typowym ustawieniem dla handlu krótkoterminowego jest 5 okresów.

- Wygładzanie linii sygnałowej: Niższy okres wygładzania linii sygnałowej, np. 3, może pomóc w generowaniu szybszych sygnałów wejścia i wyjścia.

- Optymalne wartości: Długość = 5, D = 3, Wygładzanie = 3

Te ustawienia mogą pomóc na krótką metę traders szybciej identyfikują zmiany pędu, chociaż przy ryzyko zwiększenia liczby fałszywych sygnałów wynikających z szumu rynkowego.

3.2. Handel średnioterminowy

Średnioterminowe traders, w tym huśtawka traders, potrzebują równowagi między responsywnością a zdolnością do filtrowania szumu rynkowego. Dostosowanie SMI do umiarkowanych ustawień może zapewnić dobry kompromis.

- Długość: Ustawienie umiarkowanej długości, np. od 9 do 12 okresów, zapewnia równowagę pomiędzy wrażliwością a możliwością wygładzenia krótkoterminowej zmienności.

- Wygładzanie linii sygnałowej: Okres wygładzania od 5 do 8 pomaga w filtrowaniu szumów, jednocześnie reagując na znaczące ruchy rynkowe.

- Optymalne wartości: Długość = 9 do 12, D = 5, Wygładzanie = 5 do 8

Ustawienia te mają na celu zapewnienie średnioterminowego traders z wiarygodnymi sygnałami, które odzwierciedlają podstawowe trendy, bez reagowania na niewielkie wahania cen.

3.3. Handel długoterminowy

Długoterminowy traders, takie jak pozycja traders, skorzystaj ze wskaźników, które podkreślają długoterminowe trendy i minimalizują wpływ krótkoterminowej zmienności. W przypadku SMI oznacza to wydłużenie okresów rozliczeniowych.

- Długość: Zwiększenie parametru długości do 14 do 20 okresów pomaga w identyfikacji długoterminowych zmian pędu.

- Wygładzanie linii sygnałowej: Wyższy okres wygładzania, np. od 9 do 14, zmniejsza wrażliwość na krótkotrwałe wahania.

- Optymalne wartości: Długość = 14 do 20, D = 9, Wygładzanie = 9 do 14

Ustawienia te mają na celu zapewnienie długoterminowego traders z jasnym obrazem nadrzędnych trendów dynamiki rynku, redukując hałas związany z krótkoterminowymi ruchami na rynku.

| Styl handlu | Długość | D | Wygładzanie | Cel |

|---|---|---|---|---|

| Krótkoterminowe | 5 | 3 | 3 | Wysoka czułość umożliwiająca wychwytywanie szybkich ruchów rynkowych |

| Średnioterminowe | 9 do 12 | 5 | 5 do 8 | Równowaga pomiędzy czułością i redukcją szumów |

| Długoterminowy | 14 do 20 | 9 | 9 do 14 | Skoncentruj się na trendach długoterminowych, minimalizując krótkoterminową zmienność |

4. Interpretacja Stochastic Momentum Index (SMI)

Prawidłowa interpretacja indeksu Stochastic Momentum Index (SMI) jest kluczem do wykorzystania jego pełnego potencjału w strategiach handlowych. W tej sekcji zagłębiamy się w niuanse odczytywania i stosowania sygnałów SMI w celu identyfikacji możliwości handlowych, zrozumienia nastrojów rynkowych i przewidywania potencjalnych ruchów cen.

4.1. Identyfikacja kierunku trendu

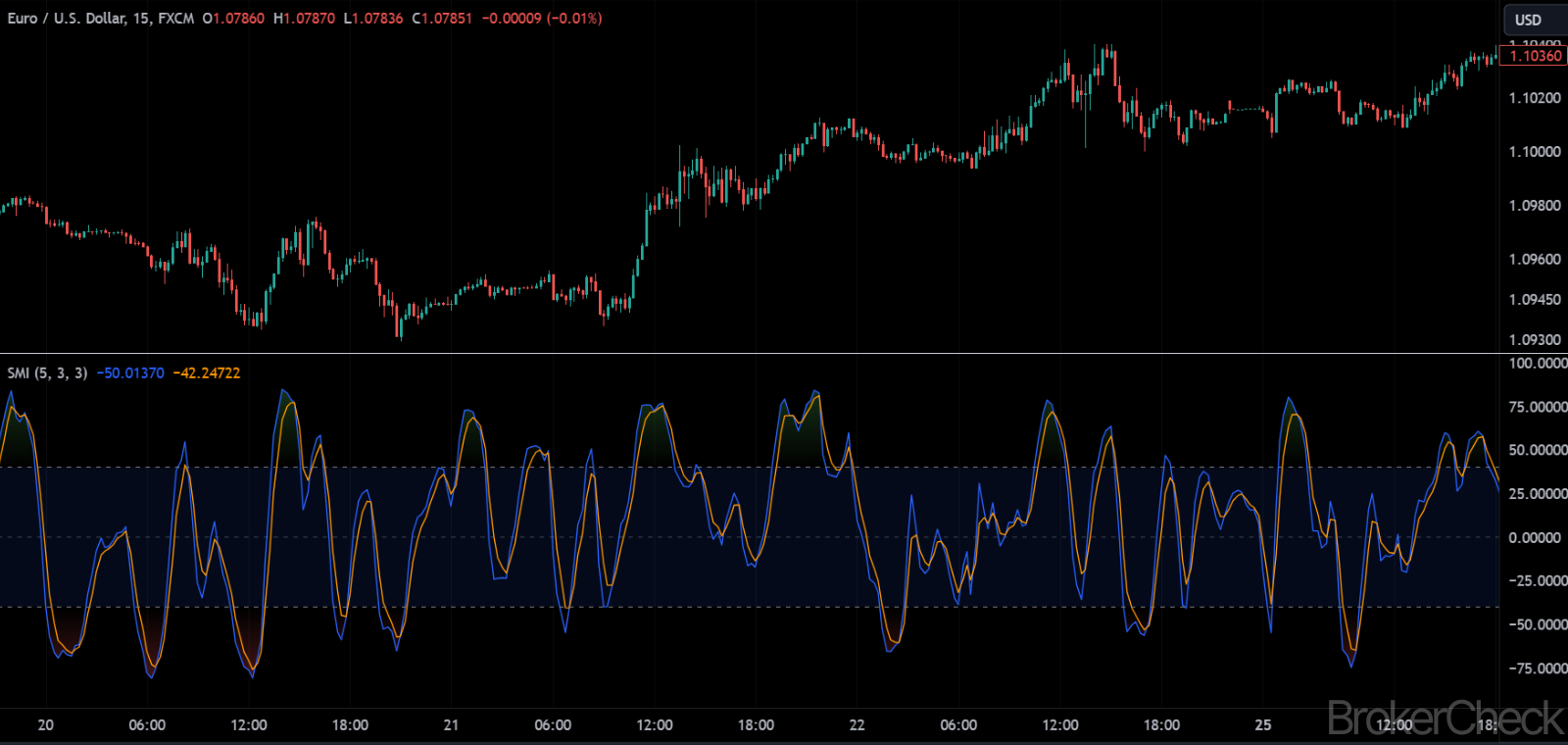

SMI zapewnia jasny wgląd w kierunek trendu w oparciu o jego położenie względem linii zerowej:

- Powyżej linii zerowej: Kiedy wartość SMI znajduje się powyżej linii zerowej, wskazuje to na dynamikę wzrostową, co sugeruje, że rynek znajduje się w fazie zwyżki.

- Poniżej linii zerowej: I odwrotnie, wartość SMI poniżej linii zerowej oznacza dynamikę spadkową, wskazując na bessę na rynku.

4.2. Rozbieżność pędu

Rozbieżność między SMI a akcją cenową jest potężnym sygnałem, który może poprzedzać odwrócenie:

- Bycza rozbieżność: Występuje, gdy cena odnotowuje niższe minimum, ale SMI tworzy wyższe minimum. Wskazuje to na osłabienie dynamiki spadkowej i potencjalne odwrócenie tendencji wzrostowej.

- Niedźwiedzia rozbieżność: Tworzy się, gdy cena osiąga wyższy szczyt, ale SMI tworzy niższy szczyt, sygnalizując osłabienie dynamiki wzrostowej i możliwe odwrócenie w dół.

4.3. Warunki wykupienia i wyprzedania

Chociaż SMI nie ma ustalonych poziomów wykupienia i wyprzedania, traders może ustawić swoje progi, aby zidentyfikować ekstremalne warunki rynkowe:

- Próg wykupienia: Traders może uznać poziomy znacznie powyżej linii zerowej (np. +40) za wskazujące warunki wykupienia, co sugeruje, że wycofanie lub odwrócenie może być nieuchronne.

- Próg wyprzedania: Podobnie poziomy znacznie poniżej linii zerowej (np. -40) mogą zostać wykorzystane do zasygnalizowania warunków wyprzedania, potencjalnie zapowiadając korektę w górę lub odwrócenie.

4.4. Crossovery jako sygnały handlowe

Interakcja pomiędzy SMI i jego linią sygnałową może generować sygnały handlowe:

- Byczy sygnał: Przecięcie SMI powyżej linii sygnałowej może być postrzegane jako sygnał zwyżkowy, szczególnie jeśli nastąpi poniżej linii zerowej i przesunie się w górę.

- Niedźwiedzi sygnał: Przecięcie SMI poniżej linii sygnałowej jest uważane za niedźwiedzie, szczególnie jeśli ma miejsce powyżej linii zerowej i zmierza w dół.

| Signal | Interpretacja | Implikacja |

|---|---|---|

| SMI powyżej zera | Byczy pęd | Potencjał do kontynuacji trendu wzrostowego |

| SMI poniżej zera | Niedźwiedzi Momentum | Możliwość utrzymania trendu spadkowego |

| Bycza dywergencja | Osłabienie dynamiki spadkowej | Możliwy odwrót w górę |

| Niedźwiedzia rozbieżność | Osłabienie dynamiki wzrostowej | Potencjalny odwrót w dół |

| Warunki wykupienia/wyprzedania | Ekstremalne warunki rynkowe | Odwrócenie jest prawdopodobne, jeśli towarzyszy mu rozbieżność/przecięcie |

| Zwrotnice | Interakcja SMI i linii sygnałowej | Natychmiastowe sygnały handlowe dla ruchów byczych/niedźwiedzich |

5. Połączenie Stochastic Momentum Index (SMI) z innymi wskaźnikami

Aby ulepszyć strategie handlowe i usprawnić proces decyzyjny, traders często łączą Stochastic Momentum Index (SMI) z innymi wskaźnikami technicznymi. Ta synergia może pomóc potwierdzić sygnały, ograniczyć liczbę fałszywych alarmów i zapewnić pełniejszy obraz warunków rynkowych. W tej sekcji omówiono skuteczne kombinacje SMI z innymi wskaźnikami w celu poprawy wyników handlowych.

5.1. SMI i średnie kroczące

Połączenie SMI ze średnimi ruchomymi (MA) może pomóc w określeniu kierunku trendu i zmian dynamiki w kontekście trendu:

- Strategia: Użyj długoterminowej MA (np. 50 lub 200 okresów), aby określić ogólny kierunek trendu. Sygnały kupna są bardziej wiarygodne, gdy SMI staje się dodatnie powyżej MA (co wskazuje na byczą dynamikę w trendzie wzrostowym), a sygnały sprzedaży są bardziej wiarygodne, gdy SMI staje się ujemne poniżej MA (co wskazuje na dynamikę niedźwiedzia w trendzie spadkowym).

5.2. SMI i wskaźnik siły względnej (RSI)

Połączenia RSI, kolejny oscylator pędu, mierzy prędkość i zmianę ruchów cen. W połączeniu z SMI może pomóc w potwierdzeniu warunków wykupienia lub wyprzedania:

- Strategia: Poszukaj zbieżności lub rozbieżności między SMI i RSI, aby uzyskać silniejsze sygnały. Na przykład, jeśli oba wskaźniki wykazują warunki wykupienia, ale następnie się rozchodzą, przy czym SMI przekracza linię sygnałową, podczas gdy RSI zaczyna spadać, może to wskazywać na potencjalne odwrócenie stanu wykupienia.

5.3. Wstęgi SMI i Bollingera

Bollinger Opaski® zapewniają wgląd w Zmienność rynku oraz poziomy cen w stosunku do średnich kroczących. SMI można wykorzystać do potwierdzenia sygnałów przełamania dostarczanych przez Bollinger Bands®:

- Strategia: Kiedy cena przełamie się powyżej lub poniżej Wstęg Bollingera®, potwierdzenie z SMI (takie jak przekroczenie powyżej lub poniżej linii zerowej lub linii sygnałowej) może zapewnić dodatkowe potwierdzenie potencjalnej kontynuacji lub odwrócenia trendu.

5.4. SMI i MACD

Połączenia Ruchoma średnia dywergencja konwergencji (MACD) to wskaźnik dynamiki podążający za trendem. Połączenie MACD z SMI zapewnia wgląd zarówno w trend, jak i dynamikę:

- Strategia: Poszukaj sytuacji, w których MACD i SMI dostarczają jednoczesne sygnały. Na przykład zwyżkowy sygnał zostaje wzmocniony, jeśli MACD przekroczy swoją linię sygnałową w tym samym czasie, gdy SMI przekroczy swoją linię sygnałową lub linię zerową.

| Kombinacja wskaźników | Strategia | Cel |

|---|---|---|

| SMI i średnie kroczące | Potwierdź sygnały SMI kierunkiem trendu MA | Filtruj sygnały, aby dopasować je do ogólnego trendu |

| SMI i RSI | Poszukaj warunków wykupienia/wyprzedania i rozbieżności | Potwierdź zmiany pędu i potencjalne odwrócenie |

| Wstęgi SMI i Bollingera® | Użyj SMI, aby potwierdzić wybicia Bollinger Bands® | Zweryfikuj kontynuację lub odwrócenie trendu |

| SMI i MACD | Potwierdź jednoczesne sygnały z obu wskaźników | Wzmocnij wiarygodność sygnałów trendu i dynamiki |

6. Zarządzanie ryzykiem za pomocą Stochastic Momentum Index (SMI)

Efektywne zarządzanie ryzykiem ma kluczowe znaczenie podczas handlu przy użyciu indeksu Stochastic Momentum Index (SMI), podobnie jak w przypadku każdego innego wskaźnika handlowego. W tej sekcji przedstawiono strategie wykorzystania SMI do zarządzania ryzykiem handlowym i zapewnienia tego traders mogą zmaksymalizować swój potencjał zysku, minimalizując jednocześnie straty.

6.1. Ustawianie zleceń Stop-Loss

Jedna z najbardziej podstawowych technik zarządzania ryzykiem polega na ustalaniu zatrzymać stratę Zamówienia. SMI może pomóc w określeniu odpowiednich poziomów dla tych zamówień:

- Powyżej/poniżej skrzyżowania linii sygnałowej: Traders może ustawić zlecenia stop-loss tuż powyżej lub poniżej punktu, w którym SMI przecina linię sygnałową, w zależności od tego, czy zajmują pozycję długą czy krótką.

- Poza ostatnimi wzlotami i upadkami: Inne podejście polega na ustawianiu zleceń stop-loss poza ostatnim maksimum lub minimum poprzedzającym trade sygnału, wykorzystując SMI do potwierdzenia kierunku trendu.

6.2. Korzystanie z SMI do ustalania rozmiaru pozycji

Rozmiar pozycji można dostosować w zależności od siły sygnału SMI:

- Silne sygnały: W przypadku sygnałów, które występują ze znaczną rozbieżnością lub w regionach wyprzedania/wykupu, traders może zdecydować się na większe pozycje ze względu na większe prawdopodobieństwo silnego ruchu.

- Słabsze sygnały: Kiedy sygnały są mniej wyraźne lub pojawiają się bez dodatkowego potwierdzenia, zmniejszenie wielkości pozycji może pomóc w zarządzaniu ryzykiem.

6.3. Uwzględnianie rozbieżności w ocenie ryzyka

Rozbieżność między SMI a akcją cenową może służyć jako system wczesnego ostrzegania o zmieniających się warunkach rynkowych:

- Redukcja ryzyka: Jeśli sygnał rozbieżności pojawi się wkrótce po wprowadzeniu a traderozsądne może być zaostrzenie zleceń stop-loss lub zmniejszenie wielkości pozycji w celu zarządzania ryzykiem.

- Strategia wyjściowa: Trwała rozbieżność po a trade wejście może być sygnałem do wyjścia z pozycji, nawet jeśli nie został uruchomiony stop-loss, aby uniknąć potencjalnych strat w wyniku odwrócenia trendu.

6.4. Łączenie SMI z innymi wskaźnikami

Do zarządzania ryzykiem nie należy stosować żadnego wskaźnika samodzielnie. Połączenie SMI z innymi wskaźnikami może zapewnić solidniejszą strategię zarządzania ryzykiem:

- Wskaźniki trendów: Korzystanie ze wskaźników trendu, takich jak średnie kroczące, może pomóc w potwierdzeniu kierunku trendu sugerowanego przez SMI, zapewniając silniejszą podstawę trade decyzje.

- Wskaźniki głośności: Wskaźniki głośności mogą potwierdzić siłę sygnału SMI, przy czym większa głośność przy potwierdzeniu sygnału wskazuje na bardziej niezawodny ruch.

| Strategia | Opis | Cel |

|---|---|---|

| Zlecenia Stop-Loss | Ustawiane na podstawie sygnałów SMI lub ostatnich wzlotów i upadków | Aby ograniczyć potencjalne straty na a trade |

| Zmiana wielkości pozycji | Dostosuj rozmiar w oparciu o siłę sygnałów SMI | Aby zarządzać ryzykiem związanym z niepewnością trade wyniki |

| Rozbieżność w ocenie ryzyka | Monitoruj rozbieżności pod kątem wczesnych sygnałów ryzyka | Aby dostosować lub wyjść tradezapobiegawczo, aby zarządzać potencjalnymi stratami |

| Łączenie wskaźników | Użyj SMI z innymi wskaźnikami technicznymi | Bardziej kompleksowe podejście do zarządzania ryzykiem |