1. Jakie są najlepsze metaTrader 5 Wskaźniki?

Jeśli chodzi o wskaźniki MT5 to widać, że są one niemal identyczne jak MT4. Jednak dokładna różnica polega na ich użyciu i platformie. Platforma MT5 została uruchomiona w 2010 roku dla osób niebędącychforex rynkach i jest bardziej zaawansowana. Dlatego może przetwarzać te najlepsze MetaTrader wskaźniki bardziej precyzyjnie, z następującymi korzyściami:

- Można z nich korzystać w wielu ramach czasowych jednocześnie.

- Można również używać wskaźników MT5 weryfikacja historyczna.

- Wskaźniki MT5 są napisane w MQL5; dlatego są potężniejsi.

Aby zweryfikować te korzyści, przetestowałem MetaTrader 5 wskaźników. Poniżej znajduje się kompleksowy przegląd tych wskaźników:

1.1. Rozbieżność zbieżności średniej ruchomej (MACD)

Połączenia MACD jest podążanie za trendem wskaźnik pędu który pokazuje związek między dwiema wykładniczymi średnimi kroczącymi (EMA) ceny papieru wartościowego. Linię MACD oblicza się odejmując 26-kropkę EMA z 12-okresowej EMA. Dziewięciodniowa EMA linii MACD nazywa się linia sygnałowa, który jest następnie nanoszony na górę linii MACD. Może działać jako wyzwalacz sygnałów kupna lub sprzedaży.

Najważniejsze funkcje 1.1.1

- MACD może pomóc ocenić, czy a papier wartościowy jest wykupiony lub wyprzedany, alarm traders na siłę ruchu kierunkowego i ostrzegają przed potencjalnym odwróceniem cen.

- MACD może również ostrzegać inwestorów bycze/niedźwiedzie dywergencje, sugerując potencjalną awarię i odwrócenie sytuacji.

- MACD może być używany w dowolne ramy czasowe i rynek, ale działa najlepiej na rynkach charakteryzujących się trendami, a nie na rynkach o różnym zasięgu.

1.1.2. Wskazówki do zapamiętania podczas korzystania z MACD

- A uparty sygnał występuje, gdy linia MACD przecina się nad linią sygnałową, co wskazuje, że krótkoterminowa EMA porusza się szybciej niż długoterminowa EMA i że dynamika sprzyja bykom.

- A niedźwiedzi sygnał ma miejsce, gdy linia MACD przecina się poniżej linii sygnałowej, co wskazuje, że krótkoterminowa EMA porusza się wolniej niż długoterminowa EMA i że dynamika jest na korzyść niedźwiedzi.

- A bierna dywergencja ma miejsce, gdy cena osiąga niższe minimum, ale MACD osiąga wyższe minimum, co wskazuje, że dynamika spadkowa słabnie i że odwrócenie może być nieuchronne.

- A niedźwiedzia dywergencja ma miejsce, gdy cena jest wyższa, ale MACD osiąga niższy szczyt, co wskazuje, że dynamika wzrostowa słabnie i że odwrócenie może być nieuchronne.

- Po skrzyżowaniu linii sygnałowej zaleca się poczekać trzy lub cztery dni aby potwierdzić, że nie jest to fałszywe posunięcie.

1.1.3. Parametry

W poniższej tabeli przedstawiono ważne parametry MACD:

| Parametr | Opis | Domyślna wartość |

| Szybki okres EMA | Liczba okresów używanych do obliczenia szybkiej EMA. | 12 |

| Powolny okres EMA | Liczba okresów używana do obliczenia wolnej EMA. | 26 |

| Okres sygnału SMA | Liczba okresów używanych do obliczenia linii sygnału. | 9 |

| Stosuje się do | Dane cenowe służą do obliczenia EMA. | Zamknij |

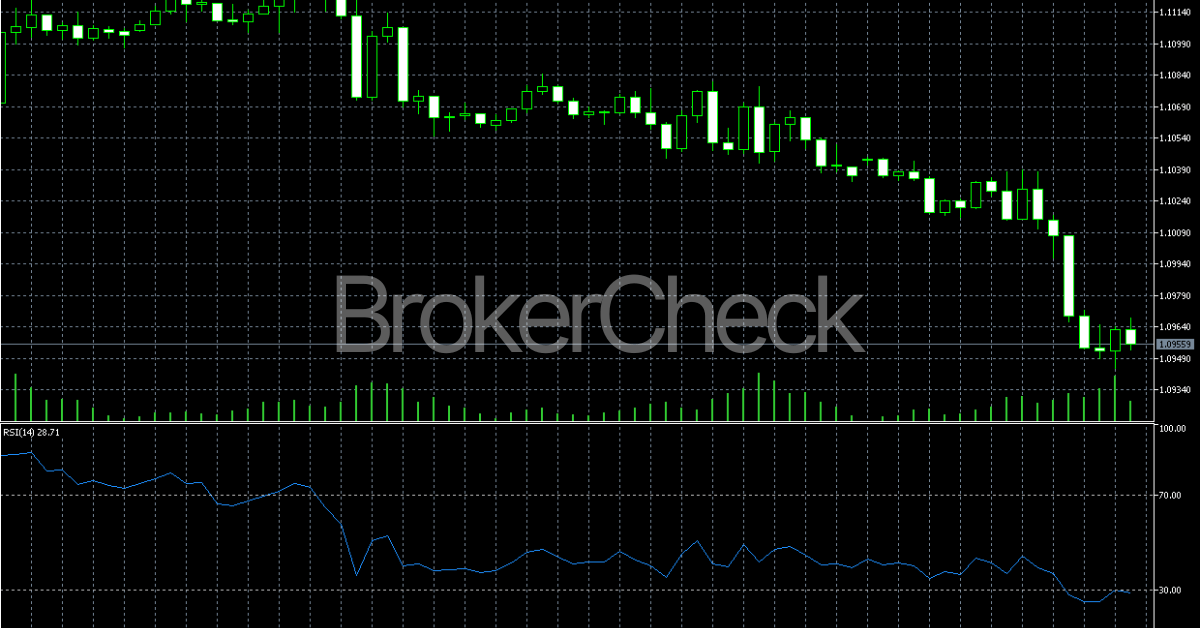

1.2. Wskaźnik siły względnej (RSI)

Połączenia RSI to popularny oscylator pędu, który mierzy prędkość i wielkość ostatnich zmian cen papieru wartościowego. W ten sposób ocenia przewartościowane lub niedowartościowane warunki w cenie tego papieru wartościowego. RSI jest wyświetlany jako oscylator (wykres liniowy) w skali od zera do 100.

Wskaźnik został opracowany przez J. Wellesa Wildera Jr. i wprowadzony w jego przełomowej książce z 1978 r. pt. New Concepts in Technical Trading Systems.

1.2.1. Kluczowe cechy

- Wskaźnik RSI może zrobić więcej niż tylko wskazywać wykupione i wyprzedane papiery wartościowe. Może również wskazywać papiery wartościowe, które mogą być przygotowane na odwrócenie trendu lub korektę ceny. Może sygnalizować, kiedy kupować i sprzedawać.

- Tradycyjnie odczyt RSI wynoszący 70 lub więcej wskazuje na sytuację wykupienia. Odczyt 30 lub niższy wskazuje na stan wyprzedania. Nie zawsze jednak wskazują one na zbliżające się odwrócenie tendencji. Zamiast, tradeW poszukiwaniu wskazówek dotyczących przyszłych zmian trendów inwestorzy powinni zwracać uwagę na zmiany wskaźnika RSI.

- RSI działa najlepiej w zakresach handlowych, a nie na rynkach trendujących.

1.2.2. Wskazówki do zapamiętania podczas korzystania z MACD

- A uparty sygnał występuje, gdy RSI przekroczy powyżej 30 od dołu. Wskazuje to, że papier wartościowy nie jest już wyprzedany i dynamika przesuwa się w górę.

- A niedźwiedzi sygnał występuje, gdy RSI przekroczy poniżej 70 od góry. Mówi, że papier wartościowy nie jest już wykupiony i dynamika zmienia się na spadkową.

- A bierna dywergencja ma miejsce, gdy cena osiąga najniższy poziom. Pokazuje to, że RSI osiąga wyższe minimum, wskazując, że presja sprzedaży maleje i że odwrócenie może być bliskie.

- A niedźwiedzia dywergencja ma miejsce, gdy cena osiąga wyższy szczyt. Jednakże RSI osiąga niższy szczyt, co wskazuje, że presja zakupowa maleje i że odwrócenie może być bliskie.

- A huśtawka awarii ma miejsce, gdy RSI nie tworzy nowego ekstremum w tym samym kierunku co cena. Dlatego przełamuje poprzedni szczyt lub dołek RSI, potwierdzając odwrócenie trendu.

1.2.3. Parametry

Poniżej poznasz parametry wskaźnika RSI:

| Parametr | Opis | Domyślna wartość |

| Okres | Liczba okresów używana do obliczenia RSI. | 14 |

| Stosuje się do | Dane cenowe służą do obliczenia RSI. | Zamknij |

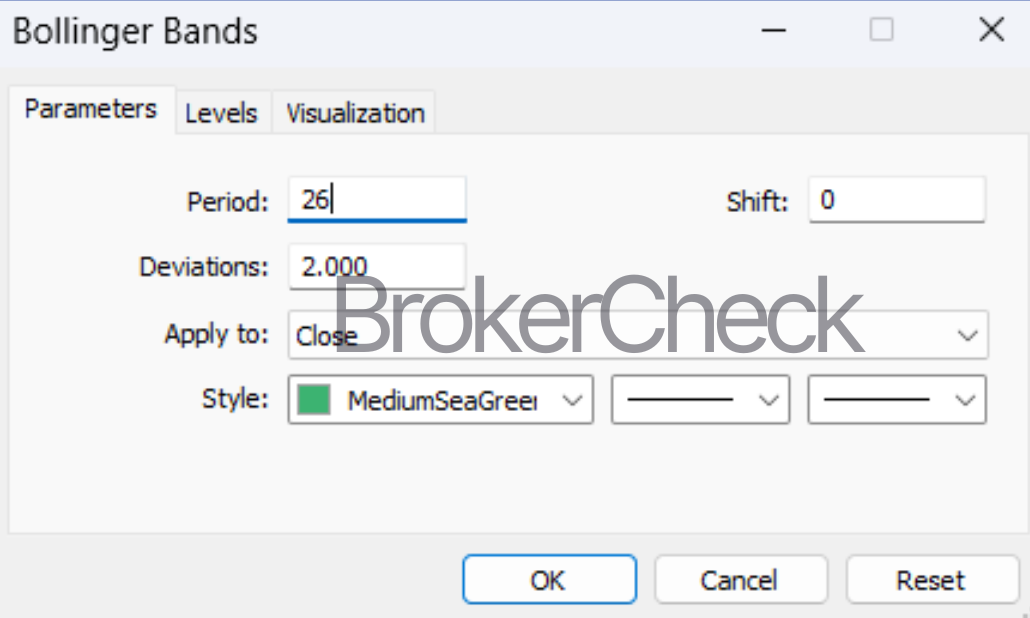

1.3. Wstęgi Bollingera

Bollinger Opaski to rodzaj ceny koperta opracowany przez Johna Bollingera. (Koperty cenowe definiują górny i dolny poziom przedziału cenowego.) Wstęgi Bollingera to koperty wykreślone na poziomie odchylenia standardowego powyżej i poniżej prosta średnia ruchoma ceny. Mają na celu generowanie sygnałów wyprzedania lub wykupienia i zostały opracowane przez Johna Bollingera.

1.3.1. Kluczowe cechy

- Wstęgi Bollingera mogą pomóc w identyfikacji zmienność i względne poziomy cen zabezpieczenia. Wstęgi rozszerzają się, gdy zmienność wzrasta, i zwężają się, gdy zmienność maleje.

- Wstęgi Bollingera mogą również pomóc w określeniu kierunek i siła trendu. Cena ma tendencję do utrzymywania się w obrębie pasm podczas stałego trendu. Przebicie powyżej lub poniżej wstęg wskazuje na możliwą zmianę trendu.

- Wstęgi Bollingera mogą również zapewnić wskazówki dotyczące potencjalnych odwrotów i kontynuacji. Kiedy cena dotknie lub przekroczy górną granicę, może to wskazywać na stan wykupienia i odwrócenie tendencji spadkowej.

- Wstęgi Bollingera również mogą zidentyfikować ucisk, okres niskiej zmienności i konsolidacji, po którym nastąpił gwałtowny ruch cen. Ściśnięcie jest sygnalizowane przez zbliżanie się pasm do siebie.

1.3.2. Wskazówki do zapamiętania podczas korzystania z wstęg Bollingera

- A uparty sygnał ma miejsce, gdy cena przekroczy górną granicę. Pokazuje to, że papiery wartościowe znajdują się w silnym trendzie wzrostowym i że dynamika prawdopodobnie będzie kontynuowana.

- A niedźwiedzi sygnał ma miejsce, gdy cena spadnie poniżej dolnego pasma. Oznacza to, że papiery wartościowe znajdują się w silnym trendzie spadkowym i że dynamika prawdopodobnie będzie kontynuowana.

- A byczy sygnał odwrócenia ma miejsce, gdy cena spada poniżej dolnego pasma, a następnie zamyka się ponownie powyżej niego, co wskazuje, że presja sprzedaży została wyczerpana i kupujący przejmują kontrolę.

- A niedźwiedzi sygnał odwrócenia ma miejsce, gdy cena wzrasta powyżej górnego pasma, a następnie zamyka się z powrotem poniżej niego.

- A byczy sygnał kontynuacji ma miejsce, gdy cena odbija się od dolnego pasma podczas trendu wzrostowego.

- A niedźwiedzi sygnał kontynuacji ma miejsce, gdy cena odbija się od górnego pasma podczas trendu spadkowego, co wskazuje, że trend jest nadal niezmienny i że sprzedający nadal dominują.

- A sygnał ściśnięcia pojawia się, gdy wstęgi zbliżają się do siebie, co wskazuje, że zmienność maleje i że wkrótce prawdopodobnie nastąpi znaczący ruch cen. Kierunek wybicia może zostać określony przez inną Metętrader najlepsze wskaźniki lub metody analizy.

1.3.3. Parametry

Poniżej możesz zapoznać się z parametrami wstęg Bollingera:

| Parametr | Opis | Domyślna wartość |

| Okres | Liczba okresów używana do obliczenia prostego średnia ruchoma. | 20 |

| Odchylenia | Liczba odchyleń standardowych wykorzystanych do wykreślenia pasm. | 2 |

| Stosuje się do | Dane cenowe służą do obliczenia prostej średniej kroczącej i odchylenia standardowego. | Zamknij |

1.4. Oscylatory stochastyczne

Stochastic Oscylatory jest wskaźniki dynamiki porównujące cenę zamknięcia papieru wartościowego z jego przedziałem cenowym w danym okresie. Mają za zadanie generować sygnały wykupienia i wyprzedania, a także wskazywać możliwe odwrócenia trendów i rozbieżności. Wskaźnik został opracowany przez George’a Lane’a w latach pięćdziesiątych XX wieku.

1.4.1. Kluczowe cechy

- Pomocne mogą być oscylatory stochastyczne zmierzyć siłę i kierunek ruchu cen, a także potencjalne punkty zwrotne. Wskaźnik składa się z dwóch linii: %K i %D. Linia %K jest szybszą i bardziej czułą linią, natomiast linia %D jest średnią ruchomą %K.

- Oscylatory stochastyczne są ograniczone pomiędzy 0 i 100, przy czym odczyty powyżej 80 wskazują na warunki wykupienia, a odczyty poniżej 20 wskazują na warunki wyprzedania.

- Oscylatory stochastyczne najlepiej sprawdzają się w zakresach handlowych a nie rynki charakteryzujące się trendami, ponieważ na tych ostatnich mają tendencję do generowania fałszywych sygnałów.

1.4.2. Wskazówki do zapamiętania podczas korzystania z oscylatorów stochastycznych

- A uparty sygnał ma miejsce, gdy linia %K przecina się powyżej linii %D, co wskazuje, że cena nabiera tempa w górę.

- A niedźwiedzi sygnał ma miejsce, gdy linia %K przecina się poniżej linii %D, co wskazuje, że cena traci dynamikę i przechodzi w dół.

- A bierna dywergencja ma miejsce, gdy cena osiąga niższe minimum, ale linia %K tworzy wyższe minimum, co wskazuje, że presja sprzedaży słabnie i odwrócenie może być bliskie.

- A niedźwiedzia dywergencja ma miejsce, gdy cena osiąga wyższy szczyt, ale linia %K osiąga niższy szczyt, co wskazuje, że presja kupna słabnie i odwrócenie może być bliskie.

- A huśtawka awarii ma miejsce, gdy linia %K nie tworzy nowego ekstremum w tym samym kierunku co cena, a następnie przełamuje poprzedni szczyt lub dołek %K, potwierdzając odwrócenie trendu.

1.4.3. Parametry

Więcej o parametrach oscylatorów stochastycznych znajdziesz w poniższej tabeli:

| Parametr | Opis | Domyślna wartość |

| %K Okres | Liczba okresów wykorzystanych do obliczenia wiersza %K. | 14 |

| %D Okres | Liczba okresów wykorzystanych do obliczenia linii %D. | 3 |

| Spowolnienie | Liczba okresów wykorzystanych do wygładzenia linii %K. | 3 |

| Pole ceny | Dane cenowe służą do obliczenia linii %K. | Wysoka / Niska |

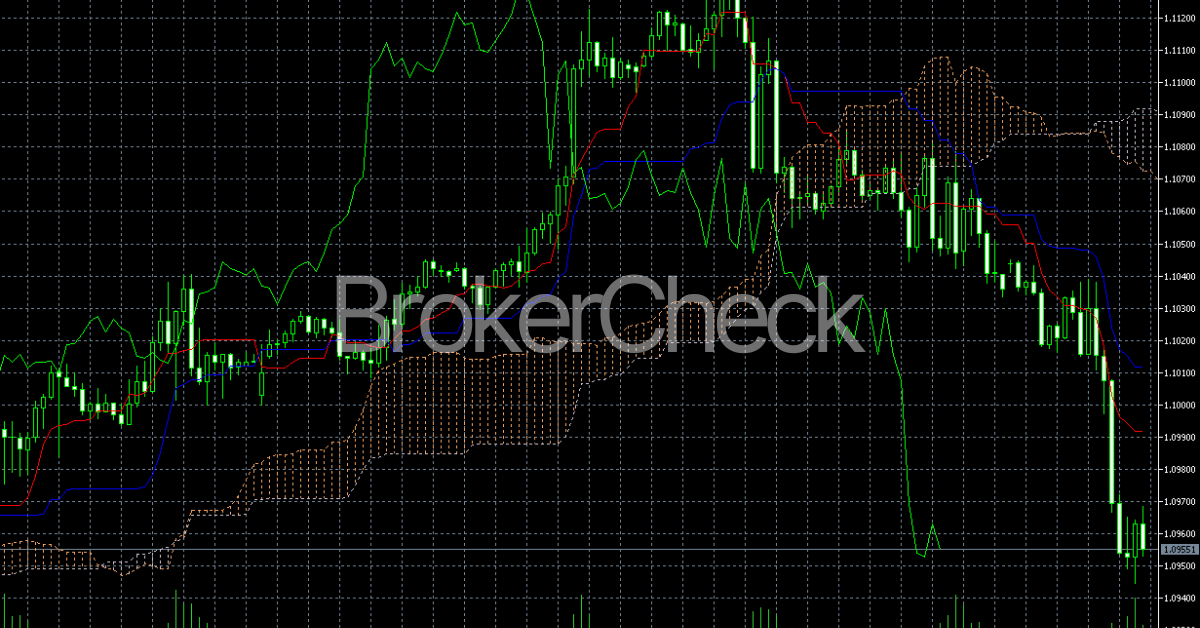

1.5. Chmura Ichimoku

Połączenia Ichimoku Chmura to kompleksowy wskaźnik zapewniający różne informacje na temat dynamiki rynku, takie jak wsparcie i opór, dynamika, kierunek trendu i sygnały handlowe. Składa się z pięciu linii lub obliczeń, które tworzą chmurę na wykresie i projekcie, w którym cena może w przyszłości znaleźć wsparcie lub opór. Wskaźnik został opracowany przez dziennikarza Goichi Hosodę i opublikowany w jego książce z 1969 roku.

1.5.1. Kluczowe cechy

- Chmura Ichimoku może pomóc w identyfikacji ogólna tendencja, a także zmiany i kontynuacje trendów. Zmiana trendu jest sygnalizowana, gdy cena przekroczy chmurę, natomiast kontynuacja trendu jest sygnalizowana, gdy cena odbije się od chmury.

- Wskaźnik może również pomóc w ustaleniu pęd i siła trendu, a także potencjalne punkty wejścia i wyjścia. Wskaźnik składa się z czterech głównych elementów: linii konwersji, linii bazowej, rozpiętości wiodącej A i rozpiętości wiodącej B.

- Może być stosowany w dowolne ramy czasowe i rynek, ale działa najlepiej na rynkach charakteryzujących się trendami, a nie na rynkach o różnym zasięgu.

1.5.2. Wskazówki, o których należy pamiętać podczas korzystania z chmury Ichimoku

- A uparty sygnał ma miejsce, gdy Linia Konwersji przecina się powyżej linii bazowej, co wskazuje, że dynamika krótkoterminowa jest szybsza niż dynamika długoterminowa i że kontrolę mają byki.

- A niedźwiedzi sygnał ma miejsce, gdy Linia Konwersji przecina się poniżej Linii Bazowej. Wskazuje to, że dynamika krótkoterminowa jest wolniejsza niż dynamika długoterminowa i że niedźwiedzie mają kontrolę.

- A uparty trend zmiana następuje, gdy cena przecina chmurę, co wskazuje, że cena przebiła się powyżej oporu i rozpoczął się nowy trend wzrostowy.

- A niedźwiedzi trend zmiana następuje, gdy cena przekroczy chmurę. Pokazuje to, że cena przebiła się poniżej wsparcia i rozpoczął się nowy trend spadkowy.

1.5.3. Parametry

Szczegóły dotyczące parametrów Chmury Ichimoku znajdziesz poniżej:

| Parametr | Opis | Domyślna wartość |

| Okres linii konwersji | Liczba okresów wykorzystanych do obliczenia Linii konwersji. | 9 |

| Okres linii bazowej | Liczba okresów wykorzystanych do obliczenia wartości bazowej. | 26 |

| Rozpiętość wiodąca Okres B | Liczba okresów wykorzystanych do obliczenia rozpiętości wiodącej B. | 52 |

| Przemieszczenie | Liczba okresów używanych do przesunięcia chmury do przodu. | 26 |

| Stosuje się do | Dane cenowe służą do obliczenia linii. | Zamknij |

2. Jak skonfigurować najlepszą metaTrader 5 Wskaźniki?

Jeśli chodzi o korzystanie ze wskaźników MT5, musisz zdobyć MetaTradewersja na PC. Można go zdobyć z oficjalna strona. Po skonfigurowaniu platformy poniższe kroki mogą pomóc w zabawie ze wskaźnikami:

Krok 1. Pobierz .mq5 lub .ex5 pliki i skopiuj je do katalogu „Wskaźniki” MT5. Można go znaleźć w folderze „MQL5” MetaTrader 5 katalog instalacyjny terminala.

Krok 2. Po umieszczeniu plików uruchom ponownie platformę MT5, aby rozpoznać nowe wskaźniki. Pojawią się w 'Nawigator' panel pod „Wskaźniki”

Krok 3. Przeciągnij żądany wskaźnik na wykres lub kliknij prawym przyciskiem myszy i wybierz „Dołącz do wykresu.”

Krok 4. Aby dostosować parametry, takie jak okresy, poziomy i kolory, Kliknij dwukrotnie na wskaźniku na wykresie, aby otworzyć jego właściwości. I masz to!

Bawiąc się trochę z różnymi ustawieniami, możesz osiągnąć pożądane rezultaty. Jednakże, dostosowanie parametrów dla różnych rynków jest procesem złożonym. Na przykład krótszy okres średnich kroczących można zastosować w przypadku niestabilnego rynku, aby szybciej reagować na zmiany cen. Natomiast dłuższy okres może być lepszy w celu uzyskania płynniejszych wyników na mniej zmiennym rynku charakteryzującym się trendami.

Poniższa tabela ilustruje potencjalne korekty dla każdego wskaźnika w oparciu o warunki rynkowe:

| Wskaźnik | Stan rynkowy | Regulacja parametrów |

| MACD | Szybki ruch | Zmniejsz liczbę okresów |

| RSI | Bardzo niestabilny | Zwiększ poziom wykupienia/wyprzedania |

| Wstęga Bollingera | niska zmienność | Zwiększ odchylenie standardowe |

| Stochastic | Rynek trendów | Zwiększ okres |

2.1. Testowanie historyczne

W handlu, weryfikacja historyczna to proces testowania transakcji strategia lub technikę wykorzystującą dane historyczne, aby zobaczyć, jak radziłaby sobie w przeszłości. To jak przeprowadzenie symulacji opartej na Twojej strategii, zanim zaryzykujesz prawdziwe pieniądze na rynku.

Traders musi postępować dokładnie weryfikacja historyczna po dostosowaniu ustawień, aby nowe parametry skutecznie odzwierciedlały pożądane zachowanie rynku. Proces ten pomaga w określeniu najlepszych ustawień, które odpowiadają konkretnym warunkom rynkowym i są zgodne z trader, ostatecznie usprawniając proces decyzyjny w działalności handlowej.

3. Jak korzystać z najlepszej metaTrader 5 Wskaźniki dla Trade Analiza?

Podczas zatrudniania MetaTrader 5 wskaźniki dla trade analizy, ważne jest, aby zastosować je w sposób, który uzupełnia Twój styl handlu i charakterystykę rynku. Przygotowałem praktyczny przewodnik, który może dać ci kilka wskazówek podczas korzystania ze wskaźników MT5 do analizy handlu. Przyjrzyjmy się im:

3.1. Analiza techniczna ze wskaźnikami trendów

Analiza techniczna opiera się na wskaźnikach trendów, takich jak EMA (elastyczne średnie kroczące), aby określić kierunek i dynamikę rynku. ADX mierzy siłę trendu, podczas gdy Parabolic SAR oferuje dynamikę zatrzymać stratę wskazuje na trendy i potencjalne odwrócenia.

W poniższej tabeli omówiono analizę techniczną różnych wskaźników trendu:

| Wskaźnik | Funkcjonować | Sygnał handlowy |

| EMA | Identyfikuje najnowsze trendy cenowe | Crossovery dla punktów wejścia/wyjścia |

| ADX | Mierzy siłę trendu | Powyżej 25 dla silnego trendu, poniżej 20 dla słabego trendu |

| Parabolic SAR | Ustawia poziomy stop-loss, wskazuje odwrócenia | Pozycja odwraca się jako trailing stop |

3.2. Identyfikowanie warunków wykupienia lub wyprzedania za pomocą oscylatorów

Oscylatory takie jak RSI i Stochastic mierzą nastroje rynkowe, wykrywając „zbyt wysokie” lub „zbyt niskie” wahania, zanim się odwrócą. RSI śledzi ostatnie zmiany cen, niczym wskaźnik pędu. Stochastic porównuje cenę z ostatnimi wzlotami i upadkami, wyobrażając sobie huśtawkę przechyloną do skrajności. Używaj tych sygnałów ostrożnie, w połączeniu z innymi analizami, aby podejmować świadome decyzje handlowe.

Więcej szczegółów na ten temat znajdziesz za pomocą tej tabeli:

| Oscylator | Próg wykupienia | Wyprzedany próg | Kluczowa cecha |

| RSI | 70 | 30 | Skala ostatnich zmian cen |

| Stochastic | 80 | 20 | Cena zamknięcia w stosunku do zakresu górnego i dolnego |

W ten sposób możesz wykorzystać oscylatory do swoich celów trade decyzje:

| Stan | Sygnał RSI | Sygnał stochastyczny | Potencjalne działanie |

| Wykup | RSI > 70 | Linia %K > 80 | Rozważ sprzedaż lub realizację zysków |

| Wyprzedane | RSI < 30 | %K linia < 20 | Rozważ zakup lub rozglądaj się za pozycjami długoterminowymi |

| Bycza dywergencja | Cena niska, RSI wyższy niski | Cena niska, %K wyższa najniższa | Przewiduj potencjalne odwrócenie w górę |

| Niedźwiedzia rozbieżność | Cena wysoka, RSI niższy | Cena wysoka, %K niższa najwyższa | Przewiduj potencjalne odwrócenie tendencji spadkowej |

3.3. Wskaźniki wolumenu potwierdzające ruchy rynkowe

Wolumen szepcze, co krzyczy cena. Narzędzia takie jak OBV i Oscylator głośności śledź zmiany wolumenu, aby potwierdzić trendy cenowe i ocenić ich siłę. Rosnące OBV z ceną = kupujący pchają, spadające OBV = przejmowanie przez sprzedawców. Oscylator głośności waha się jak miernik nastroju, dodatni w przypadku zwyżki i ujemny w przypadku niedźwiedzia. Używaj obu z ostrożnością, aby zrozumieć prawdziwą historię ruchów cen.

To są kluczowe punkty objętość MetaTrader najlepsze wskaźniki:

| Wskaźnik | Byczy znak | Niedźwiedzi znak | Sygnał neutralny |

| OBV | Zarówno OBV, jak i cena rosną | Zarówno OBV, jak i cena spadają | OBV jest płaskie, a cena się zmienia |

| Oscylator głośności | Wartość dodatnia i rosnąca | Wartość ujemna i spadająca | Oscylator oscyluje wokół linii zerowej |

4. Która MetaTrader 5 Wskaźnik jest dla Ciebie najbardziej odpowiedni?

Oto gorące zdanie: który wskaźnik MT5 wybrać? Chociaż profesjonaliści wiedzą, jak wybrać wskaźnik, początkujący często cierpią tutaj. Dlatego opracowałem ściągawkę, która może pomóc w wyborze wskaźnika MT5 zgodnie z Twoimi preferencjami:

- MACD: Dobry do identyfikowania siły trendu i potencjalnych odwróceń. Wszechstronny dla różnych aktywów.

- RSI: Dobry do wykrywania warunków wykupienia/wyprzedania i możliwych zmian trendu. Proste, ale potężne.

- Wstęga Bollingera: Dobry do pomiaru zmienności i potencjalnych wybić. Oferuje wizualne strefy wsparcia i oporu.

- Oscylatory stochastyczne: Dobry do identyfikowania dynamiki i potencjalnych obszarów wyprzedania/wykupu. Przydatne na zróżnicowanych rynkach.

- Ichimoku Cloud: Złożony, ale pouczający, pokazujący kierunek trendu, wsparcie/opór i dynamikę. Wymaga praktyki w interpretacji.

| parametry | Wskaźnik |

| Zwolennik trendów | MACD lub chmura Ichimoku |

| pęd trader | Oscylatory stochastyczne lub RSI |

| Zmienność trader | Wstęga Bollingera |

| Początkujący | RSI lub MACD (łatwiej zrozumieć) |

| Doświadczony trader | Chmura Ichimoku lub kombinacja (zaawansowana analiza) |