1. Co to jest TRIX?

TRIX jest pęd oscylator, który oznacza potrójną średnią wykładniczą. Został opracowany przez Jacka Hutsona na początku lat 1980. XX wieku i ma na celu filtrowanie szumu rynkowego, który może wprowadzić w błąd traders o prawdziwym kierunku rynku. TRIX oblicza się, stosując potrójnie wygładzony współczynnik wykładniczy średnia ruchoma ceny zamknięcia, a następnie obliczenie tempo zmian procent tej średniej.

Wzór na TRIX jest następujący:

TRIX = (EMA3_dzisiaj – EMA3_wczoraj) / EMA3_wczoraj * 100

Gdzie EMA3 jest potrójny wykładnicza średnia ruchoma.

Główna linia TRIX jest zazwyczaj wykreślana wzdłuż linii sygnałowej, która jest średnią ruchomą samej linii TRIX. Zwrotnice pomiędzy tymi dwiema liniami może wskazywać potencjalne sygnały kupna lub sprzedaży.

TRIX może być również używany do identyfikacji warunkach wykupienia i wyprzedania w sklepie. Kiedy linia TRIX znajduje się na wyjątkowo wysokim lub niskim poziomie, może to sugerować, że aktywo jest nadmiernie wydłużone i wymaga korekty. Traders często obserwują również rozbieżności między TRIX a ceną, co może sygnalizować potencjalne odwrócenie.

2. Jak skonfigurować TRIX na swojej platformie handlowej?

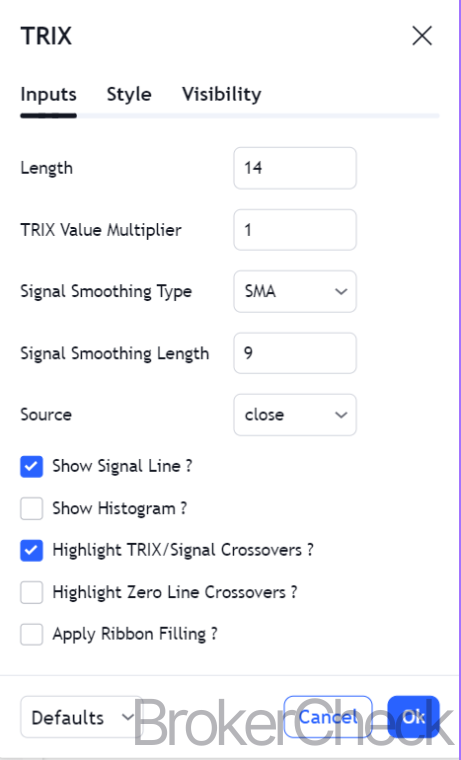

Poniższe parametry mogą pomóc w skonfigurowaniu TRIX na platformie transakcyjnej:

2.1. Wybór właściwych ram czasowych dla TRIX

Wybór odpowiednich ram czasowych dla wskaźnika TRIX jest niezbędny, aby dostosować się do celów handlowych i dynamiki rynkowej Twoich aktywów.

- Krótkoterminowe traders często używają krótszych ram czasowych, np 1 minuta do 15 minut wykresy, aby uchwycić szybkie ruchy i pozycje wyjściowe w ciągu tego samego dnia handlowego.

- W przeciwieństwie, huśtawka traders może preferować co godzinę do 4 godzin wykresach do utrzymywania pozycji przez kilka dni lub tygodni, starając się czerpać zyski z krótko- i średnioterminowych trendów.

- Inwestorzy długoterminowi mógłby wykorzystać codziennie lub co tydzień wykresach, koncentrując się na szerszym trendzie i nie reagując na śróddzienne wahania cen.

Wybór przedziału czasowego wpływa na wrażliwość wskaźnika TRIX na zmiany cen. Krótsze ramy czasowe skutkuje bardziej wrażliwą linią TRIX, która szybko reaguje na ruchy cen. Odwrotnie, dłuższe ramy czasowe zapewniają płynniejszą linię TRIX, redukując fałszywe sygnały, ale potencjalnie opóźniając punkty wejścia i wyjścia.

Aby zilustrować wpływ wyboru ramy czasowej, rozważ następujące przykłady, w których okres TRIX jest ustawiony na 15, a linia sygnałowa na 9:

| Rama czasowa | Czułość TRIX | Odpowiedni dla |

| 1-minuta | Wysoki | Skalping |

| 15-minuta | Umiarkowanego | Day Trading |

| 1-godzin | Opuść | Swing Trading |

| Daily | Najniższy | Inwestowanie długoterminowe |

2.2. Dostosowywanie parametrów TRIX pod kątem zmienności

Dostosowanie parametrów wskaźnika TRIX do dopasowania Zmienność rynku jest kluczowym krokiem w optymalizacji jego wydajności. Dostosowując parametry TRIX, traders może sprawić, że wskaźnik będzie lepiej reagował na zmienne warunki lub będzie bardziej stabilny w spokojniejszych fazach rynku.

W przypadku rynków o dużej zmienności skrócenie okresu TRIX sprawi, że wskaźnik będzie bardziej wrażliwy na zmiany cen. To pozwala traders, aby uchwycić szybkie ruchy i szybko reagować na dynamikę rynku. Jednak ważne jest, aby zachować ostrożność, ponieważ bardziej czuły TRIX może również wytworzyć więcej fałszywe sygnały. I odwrotnie, na mniej niestabilnym rynku wydłużenie okresu TRIX może pomóc w odfiltrowaniu szumów i zapewnieniu bardziej niezawodnych sygnałów, aczkolwiek w wolniejszym tempie.

Oto wytyczne dotyczące dostosowywania okresu TRIX w zależności od zmienności:

| Zmienność rynku | Korekta okresu TRIX | Rezultat |

| Wysoki | Zmniejszać | Zwiększa czułość, szybsze sygnały |

| niski | Zwiększać | Zmniejsza czułość, gładsze sygnały |

W przypadku linii sygnałowej obowiązuje ta sama logika. Krótszy okres linii sygnałowej zareaguje szybciej, co jest odpowiednie dla niestabilnych rynków, natomiast dłuższy okres wygładzi ruchy linii sygnałowej, co jest lepsze w przypadku mniej zmiennych warunków.

Rozważ następujące korekty dla różnych scenariuszy rynkowych:

| Stan rynkowy | Okres TRIX | Okres linii sygnałowej |

| Wysoka zmienność | 12 | 7 |

| Umiarkowana zmienność | 15 | 9 |

| niska zmienność | 18 | 12 |

2.3. Łączenie TRIX z innymi wskaźnikami technicznymi

Skuteczność wskaźnika TRIX znacznie wzrasta w połączeniu z innymi analiza techniczna narzędzia. Łączenie TRIX z Relative Strength Index (RSI), Ruchoma średnia dywergencja konwergencji (MACD)lub Oscylator stochastyczny może zweryfikować sygnały i zmniejszyć prawdopodobieństwo fałszywych wejść lub wyjść.

- Na przykład, RSI może pomóc w potwierdzeniu sygnałów TRIX poprzez identyfikację warunków wykupienia lub wyprzedania.

- Podczas integracji TRIX z MACD, traders szuka potwierdzenia zmian trendów.

- Połączenia Oscylator stochastyczny jest przydatny do wykrywania krótkoterminowych warunków wykupienia lub wyprzedania.

- Bollinger Zespoły może również uzupełniać TRIX, oferując wizualne wskazówki dotyczące zmienności i bieżących poziomów cen w porównaniu z normami historycznymi.

Poziomy wsparcia i odporności to kolejny istotny dodatek zapewniający kontekst dla sygnałów TRIX. Przecięcie linii TRIX w pobliżu kluczowego poziomu wsparcia lub oporu może sugerować silny ruch w przypadku przekroczenia tego poziomu.

Oto tabela porównawcza pokazująca, w jaki sposób każdy wskaźnik może uzupełniać TRIX:

| Wskaźnik techniczny | Funkcjonować | Uzupełnia TRIX By |

| RSI | Identyfikuje wykupienie/wyprzedanie | Potwierdzanie crossoverów TRIX |

| MACD | Pokazuje zmiany trendów i dynamikę | Wzmacnianie sygnałów trendu |

| Stochastic | Sygnały wykupienia/wyprzedania | Walidacja krótkoterminowych ekstremów |

| Wstęga Bollingera | Wskazuje zmienność i normę | Podkreślanie potencjalnych odwróceń |

| Wsparcie/Odporność | Definiuje bariery cenowe | Kontekstualizacja sygnałów TRIX |

3. Jak używać TRIX do analizy trendów?

Stosując TRIX do analizy trendów, tradeskupiamy się na kilku kluczowych aspektach: bycze i niedźwiedzie sygnały, dywergencje i crossovery. Elementy te pomagają w podejmowaniu świadomych decyzji dotyczących punktów wejścia i wyjścia na rynek.

3.1. Identyfikacja byczych i niedźwiedzich sygnałów za pomocą TRIX

Połączenia TRIX Wskaźnik służy jako narzędzie do identyfikacji kierunku i dynamiki trendu, ze szczególnym uwzględnieniem sygnałów zwyżkowych i niedźwiedzich.

- Bycze sygnały powstają, gdy linia TRIX przecina się powyżej linii sygnałowej lub linii zerowej, wskazując potencjalny impuls wzrostowy i możliwość zainicjowania pozycji długiej.

- Odwrotnie, niedźwiedzie sygnały są identyfikowane, gdy linia TRIX przecina się poniżej linii sygnałowej lub linii zerowej, co sugeruje trend spadkowy i sygnał do rozważenia pozycji krótkiej lub wyjścia z pozycji długiej.

Identyfikacja sygnału poprzez TRIX jest dalej udoskonalany poprzez obserwację nachylenia samej linii TRIX. Nachylenie w górę może wzmocnić bycze sygnały, podczas gdy nachylenie w dół może potwierdzić sygnały niedźwiedzie.

Przekroczenia linii zerowej to kolejny krytyczny element, gdzie linia TRIX przecinająca linię zerową od dołu sygnalizuje wzmocnienie trendu pozytywnego, a przecięcie od góry sygnalizuje wzmocnienie trendu negatywnego.

| Aktywność linii TRIX | Aktywność linii sygnałowej | Crossover linii zerowej | Implikacja |

| Krzyż powyżej | Krzyż powyżej | Z dołu | Silny byczy sygnał |

| Krzyż poniżej | Krzyż poniżej | Z góry | Silny sygnał niedźwiedzia |

| Nachylenie do góry | Zbliża się skrzyżowanie | N / A | Byczy pęd |

| Spadek w dół | Zbliża się skrzyżowanie | N / A | Niedźwiedzi Momentum |

Niezawodność sygnałów TRIX można zwiększyć poprzez: potwierdzenie od dane wolumenowe lub dodatkowe wskaźniki techniczne, zapewniając że traders nie działają na podstawie fałszywych alarmów. Na przykład zwyżkowy sygnał TRIX ze rosnącym wolumenem i wspierającą formacją świecową może zapewnić punkt wejścia o wysokim poziomie pewności.

W praktyce, traders należy uważać piły biczowe—fałszywe sygnały, które mogą pojawić się na rynkach bocznych lub niestabilnych. Aby to złagodzić ryzyko, trochę traders może zastosować filtr, taki jak oczekiwanie, aż linia TRIX przekroczy określony próg, zanim uzna sygnał za ważny, lub użycie dodatkowego wskaźnika do potwierdzenia.

3.2. Handel dywergencją przy użyciu TRIX

Handel dywergencjami z TRIX wskaźnik to metoda stosowana do wykrywania rozbieżności między ruchem wskaźnika a akcją cenową aktywa. Rozbieżności te często mogą zapowiadać potencjalne odwrócenie obecnego trendu. TradeNależy zachować czujność w przypadku dwóch rodzajów rozbieżności: bierna dywergencja i niedźwiedzia dywergencja.

Byczy rozbieżność ma miejsce, gdy cena aktywa tworzy nowe minimum, ale TRIX tworzy wyższe minimum, co sugeruje zmniejszenie dynamiki spadkowej i potencjalny ruch w górę. W przeciwieństwie, niedźwiedzia dywergencja ma miejsce, gdy cena aktywa osiąga nowy szczyt, podczas gdy TRIX odnotowuje niższy szczyt, co wskazuje na zmniejszenie dynamiki wzrostowej i możliwy zwrot w dół.

Oto krótka instrukcja identyfikacji Rozbieżności TRIX:

| Cena akcji | Wskaźnik TRIX | Rodzaj rozbieżności |

| Niższe dołki | Wyższe upadki | Bycza dywergencja |

| Wyższe wzloty | Niższe wzloty | Niedźwiedzia rozbieżność |

Rozbieżności te mogą być istotnymi wskaźnikami traders, zapewniając wczesne ostrzeżenie o zmęczeniu trendem. Jednakże, różnice nie należy stosować samodzielnie. Najlepiej stosować je w połączeniu z innymi narzędziami analizy technicznej w celu potwierdzenia. Na przykład zwyżkowa dywergencja na TRIX może zostać potwierdzona przez odwrócony wzór świecy lub wyprzedany odczyt na Indeks siły relatywnej (RSI).

3.3. Używanie skrzyżowań TRIX jako punktów wejścia lub wyjścia

Crossovery TRIX służyć jako punkty krytyczne dla traders do podejmowania decyzji o wejściu lub wyjściu. Te skrzyżowania mają miejsce, gdy linia TRIX przecina się z linią sygnałową, często wskazując na zmianę pędu i potencjalną zmianę kierunku trendu.

Punkty wejścia są zwykle identyfikowane, gdy linia TRIX przecina się nad linią sygnałową, co sugeruje rosnącą dynamikę i potencjalny trend wzrostowy. Traders może uznać to za sygnał do otwarcia długiej pozycji. Odwrotnie, punkty wyjścia są sugerowane, gdy linia TRIX przecina się poniżej linii sygnałowej, wskazując na malejącą dynamikę i potencjalny trend spadkowy, co skłania do możliwej krótkiej pozycji lub zamknięcia długiej pozycji.

Skuteczność tych sygnałów może się różnić w zależności od wybranych ram czasowych i warunków rynkowych. Dlatego istotne jest, aby dopasować sygnały przecięcia do szerszego trendu i szukać potwierdzenia za pomocą innych wskaźników lub analizy wolumenu.

Oto podział plików Przejście TRIX sygnały:

| Krzyże linii TRIX | Implikacja | Potencjalne działanie |

| Powyżej linii sygnałowej | Coraz większy rozmach | Punkt wejścia dla pozycji długiej |

| Poniżej linii sygnałowej | Malejący pęd | Punkt wyjścia dla pozycji długiej lub Wejście dla pozycji krótkiej |

Traders powinien mieć świadomość, że w niestabilne rynki, skrzyżowania TRIX mogą zdarzać się częściej, co prowadzi do potencjalnych pił biczowych. Aby z tym walczyć, niektórzy traders może implementować dodatkowe filtry, takie jak wymaganie utrzymania przejścia przez określony czas lub przekroczenie z góry określonego progu przed zadziałaniem na sygnał.

4. Jakie są najlepsze strategie włączenia TRIX?

Włączenie TRIX do strategii handlowej wymaga podejścia wieloaspektowego. Poniższe strategie mogą pomóc w lepszym zrozumieniu tej koncepcji:

4.1. TRIX i konwergencja średniej ruchomej

Zbieżność TRIX i średniej ruchomej przedstawić dynamiczny duet w analizie technicznej. Traders zyskują szczegółowy obraz dynamiki rynku i zmian trendów, łącząc TRIX z własną średnią ruchomą. Standardowa praktyka polega na użyciu wykładnicza średnia ruchoma (EMA) linii TRIX, zazwyczaj w ciągu dziewięciu okresów. Ta EMA działa jak linia sygnałowa; kiedy TRIX przecina się powyżej EMA, sugeruje to okazję do zakupu, podczas gdy krzyżyk poniżej może sygnalizować punkt sprzedaży.

Wykorzystując Konwergencja TRIX ze średnią ruchomą umożliwia traders, aby odfiltrować szum i skupić się na znaczących ruchach na rynku. EMA zapewnia wygładzoną reprezentację oscylacji TRIX; zatem, gdy linia TRIX znacznie odbiega od swojej EMA, może to wskazywać na silny trend lub potencjalne odwrócenie.

Oto prosta reprezentacja sygnałów transakcyjnych generowanych na podstawie konwergencji TRIX i średniej ruchomej:

| Pozycja linii TRIX | Stanowisko EMA | Sygnał handlowy |

| Powyżej EMA | Rising | Kup Signal za |

| Poniżej EMA | Falling | Sprzedaj Signal |

Crossovery TRIX są kluczowym elementem tej strategii. Przecięcie powyżej EMA jest postrzegane jako wzrost, szczególnie jeśli towarzyszy mu rosnący wolumen obrotu lub inne potwierdzające wskaźniki techniczne. Z drugiej strony, przejście poniżej EMA jest postrzegane jako niedźwiedzie, co wymaga dalszej analizy i potencjalnych działań, jeśli potwierdzą je dodatkowe sygnały niedźwiedzie.

W warunkach warunki rynkoweTRIX można dostosować do panującego środowiska. W okresach dużej zmienności skrócenie okresu TRIX może sprawić, że będzie on lepiej reagował na zmiany cen, natomiast wydłużenie okresu w fazach stabilnych może pomóc w uniknięciu fałszywych alarmów.

Poniższa tabela przedstawia korekty ustawień TRIX w oparciu o zmienność rynku:

| Zmienność rynku | Korekta okresu TRIX | Cel |

| Wysoki | Krótszy okres | Szybka reakcja na zmiany rynkowe |

| niski | Dłuższy okres | Zmniejsz szum i popraw jakość sygnału |

4.2. Łączenie TRIX ze wzorami świeczników

Parowanie Potrójna średnia wykładnicza (TRIX) w wzory świecowe zapewnia traders z potężną kombinacją do określania punktów wejścia i wyjścia. Ta synergia wykorzystuje zdolność TRIX do filtrowania szumów rynkowych i identyfikowania siły trendu, podczas gdy formacje świecowe oferują wizualne wskazówki dotyczące nastrojów rynkowych i potencjalnych ruchów cen.

Zwyżkowa formacja świecowa, taka jak a młotek or uparty ogarnięcie wzór występujący wraz z byczym sygnałem TRIX – takim jak linia TRIX przecinająca się nad jej linią sygnałową lub linią zerową – może zwiększyć prawdopodobieństwo ruchu cenowego w górę. I odwrotnie, niedźwiedzie wzory świecowe, takie jak spadająca gwiazda or niedźwiedzi zalanyw połączeniu z niedźwiedzim sygnałem TRIX może wskazywać na potencjalny trend spadkowy.

Poniższa tabela pokazuje, jak to zrobić traders może zinterpretować zbieżność sygnałów TRIX z formacjami świecowymi:

| Sygnał TRIX | Wzór świecznika | Implikacja działania |

| Uparty | Byczy wzór | Silny sygnał kupna |

| Niedźwiedzi | Niedźwiedzi wzór | Silny sygnał sprzedaży |

4.3. TRIX w różnych warunkach rynkowych

Połączenia Potrójna średnia wykładnicza (TRIX) służy jako oscylator pędu, który może dostosować się do różnych warunków rynkowych, filtrując drobne ruchy cen i podkreślając podstawowy trend. Jego użyteczność różni się w zależności od trendów rynkowych, ograniczonych zakresów i niestabilnych scenariuszy rynkowych.

In rynki trendów, wrażliwość TRIX na zmiany cen pozwala potwierdzić siłę i trwałość trendu. Traderowie mogą to wykorzystać, dostosowując swoje pozycje do skrzyżowań i rozbieżności TRIX, które wzmacniają kierunek dominującego trendu.

In niestabilne rynki, częste skrzyżowania mogą prowadzić do biczów, podpowiadając traders, aby dostosować okres TRIX w celu uzyskania lepszej dokładności sygnału. Krótszy okres może być korzystny, aby szybko reagować na zmiany cen, natomiast dłuższy okres może ograniczyć fałszywe sygnały w okresach mniej zmiennych.

Rynki o ograniczonym zasięgu lub rynki boczne stwarzać wyzwania dla dynamiki oscylatory jak TRIX. Fałszywe sygnały są bardziej powszechne, ponieważ brak wyraźnego trendu może skutkować mylącymi sygnałami skrzyżowania. Tutaj, traders może łączyć TRIX z innymi narzędziami technicznymi, takimi jak Wstęga Bollingera or Oscylatory takie jak stochastyczne, aby lepiej ocenić kierunek i siłę rynku.

Dostosowanie ustawień TRIX w oparciu o warunki rynkowe może zoptymalizować jego działanie:

| Stan rynkowy | Regulacja | racjonalne uzasadnienie |

| Trendy | Śledź skrzyżowania i rozbieżności | Dopasuj się do dynamiki trendu |

| lotny | Skróć okres TRIX | Szybsza reakcja na szybkie zmiany cen |

| Bokiem | Połącz z innymi wskaźnikami | Ogranicz fałszywe sygnały wynikające z braku trendu |

5. Co wziąć pod uwagę podczas handlu z TRIX?

Rozważając zastosowanie TRIX w handlu należy dokładnie ocenić następujące parametry:

5.1. Znaczenie zarządzania ryzykiem

Zarządzanie ryzykiem stanowi kamień węgielny udanego handlu, szczególnie przy stosowaniu wskaźników technicznych, takich jak TRIX. Celem jest minimalizacja potencjalnych strat przy jednoczesnej maksymalizacji zysków, a równowaga wymaga planowania strategicznego i zdyscyplinowanej realizacji. Skuteczne zarządzanie ryzykiem wymaga zrozumienia zmienności rynku, wykorzystania zatrzymać stratę odpowiednie zamówienia i określenie odpowiednich rozmiarów stanowisk.

Zlecenia stop-loss są tradepierwsza linia obrony r przed nagłymi ruchami na rynku, które mogą skutkować znacznymi stratami. Ustawiając zlecenie stop-loss na poziomie zgodnym ze wsparciem technicznym lub oporem lub z góry określonym procentem od punktu wejścia, traders mogą ograniczyć ich narażenie.

Rozmiar pozycji jest równie krytyczny. Rozmiar pozycji należy skalibrować zgodnie z tradetolerancja ryzyka r i zmienność rynku. Rozsądnie jest ryzykować tylko ułamek kapitału obrotowego na dowolnym pojedynczym inwestycie trade wytrzymać serię strat bez znaczącego uszczuplenia konta.

Oto krótki przegląd podstawowych zasad zarządzania ryzykiem:

- Zlecenia Stop-Loss: Ustalane na poziomach strategicznych w celu ograniczenia potencjalnych strat.

- Zmiana wielkości pozycji: Dostosuj zgodnie z tolerancją ryzyka i warunkami rynkowymi.

- Ochrona kapitału: Nadaj priorytet ochronie kapitału handlowego, aby zapewnić długowieczność na rynku.

Poniższa tabela podsumowuje kluczowe taktyki zarządzania ryzykiem:

| Komponent zarządzania ryzykiem | Cel | Strategia wdrażania |

| Zlecenia Stop-Loss | Ogranicz potencjalne straty | Ustawiane na poziomach technicznych lub procentowo od wpisu |

| Zmiana wielkości pozycji | Kontroluj kwotę kapitału zagrożonego | Na podstawie zmienności i indywidualnego apetytu na ryzyko |

| Dźwignia | Zwiększ potencjalne zyski | Używaj rozsądnie, aby zarządzać zwiększonym ryzykiem |

5.2. Ograniczenia TRIX na rynkach bocznych

TRIX, czyli potrójna średnia wykładnicza, to oscylator używany do identyfikowania warunków wykupienia lub wyprzedania na rynku, a także do pomiaru pędu. Jednak w rynki boczne, gdzie ruchy cen ograniczają się do wąskiego zakresu bez wyraźnego trendu, TRIX może napotkać ograniczenia:

- Fałszywe sygnały: TRIX może generować sygnały crossover, które nie odpowiadają znaczącym ruchom cen, co prowadzi do błędnych decyzji handlowych.

- Wskaźnik opóźnienia: Jako oscylator pędu, TRIX może pozostawać w tyle na rynkach bocznych, dostarczając opóźnione informacje, które mogą nie być już istotne.

- Zmniejszona skuteczność: Bez trendu siła TRIX maleje, ponieważ skuteczność TRIX zależy od kierunku i trwałości ruchów cenowych.

Traders powinien zachować ostrożność, polegając na TRIX na rynkach nietrenujących. Oto kilka uwag:

- Potwierdzenie: Poszukaj potwierdzenia w innych wskaźnikach lub metodach analizy, aby zweryfikować sygnały TRIX.

- Dostosowanie ustawień: Zmień czułość wskaźnika, dostosowując okres obliczeniowy, aby lepiej odpowiadał warunkom zakresu.

- Wskaźniki uzupełniające: Połącz TRIX ze wskaźnikami, które dobrze radzą sobie na rynkach bocznych, takimi jak oscylatory (RSI, Stochastics) lub wskaźniki oparte na wolumenie.

| Wynagrodzenie | Element akcji |

| Fałszywe sygnały na rynkach bocznych | Użyj dodatkowych wskaźników dla potwierdzenia |

| Opóźniony charakter TRIX | Dostosuj ustawienia TRIX, aby zmniejszyć opóźnienie |

| Narzędzia uzupełniające | Używaj oscylatorów lub wskaźników głośności razem z TRIX |

5.3. Dostosowywanie strategii do indywidualnych stylów handlu

Adaptacja strategie handlowe do indywidualnych stylów ma kluczowe znaczenie dla optymalizacji wykorzystania wskaźników technicznych, takich jak TRIX. TradeRóżnią się one podejściem do ryzyka, reakcją na ruchy rynkowe i horyzontami czasowymi inwestycji, co wymaga spersonalizowanego podejścia do analizy technicznej.

Skalperyna przykład, którzy angażują się szybko i często trades, mogą odnieść korzyść ze stosowania krótszego okresu TRIX w celu wykorzystania szybkich ruchów na rynku. Odwrotnie, huśtawka traders szukając okazji przez kilka dni lub tygodni, możesz preferować dłuższy okres TRIX, aby odfiltrować szum i skupić się na bardziej znaczących zmianach trendów.

Poniższa tabela ilustruje, jak ustawienia TRIX można dostosować do stylu handlu:

| Styl handlu | Korekta okresu TRIX | racjonalne uzasadnienie |

| Skalping | Krótszy okres | Uchwyć szybkie ruchy cen |

| Swing Trading | Dłuższy okres | Odfiltruj zmienność krótkoterminową |

Oto kluczowe aspekty, które należy wziąć pod uwagę podczas dostosowywania TRIX:

- Wrażliwość: Zrównoważ potrzebę wczesnych sygnałów z ryzykiem fałszywych alarmów.

- Potwierdzenie: Użyj dodatkowych wskaźników lub narzędzi, aby potwierdzić sygnały TRIX.

- Analiza rynku: Stale analizuj warunki rynkowe, aby mieć pewność, że ustawienia TRIX pozostają odpowiednie.

| Aspekt | Rozważenie dostosowania |

| Wrażliwość | Dostosuj TRIX, aby zrównoważyć terminowość i dokładność sygnału |

| Potwierdzenie | Stosuj inne wskaźniki do walidacji sygnału |

| Analiza rynku | Regularnie dokonuj ponownej oceny warunków rynkowych w celu optymalnego wykorzystania TRIX |